Понятие банковского депозита простыми словами

Депозит — это банковский вклад, который размещается в банке на заранее оговоренных договором условиях хранения и начисления процентов.

Клиент может вложить собственные финансовые средства в государственные или коммерческие банки на определенный промежуток времени.

При этом за использование и хранение денежных средств финансовое учреждение производит процентные отчисления, которые прибавляются непосредственно к общей сумме депозита, а также могут переводиться на личный счёт клиента по его желанию.

Открывать собственный счет c депозитными начислениями могут как юридические, так и физические лица. Стоит отметить, что не только банки занимаются оформлением депозитных вкладов — некоторые микрофинансовые организации также предоставляют данную услугу, но клиенты не всегда готовы доверять подобным учреждениям крупные суммы и предпочитают создавать вклады в проверенных банках.

По сути, депозит — это и есть вклад, но отличием данного понятия является то, что помимо денежных средств можно использовать дополнительные банковские активы в виде ценных металлов, выгодных акций и так далее.

Типы банковских депозитов

Банковский депозит представлен несколькими видами. Клиент может открывать его в нескольких формах:

- Денежный счет. Является самой популярной и востребованной формой депозита, когда вкладчик вносит денежные средства на личный счет и получает фиксированную сумму процентов согласно условиям, прописанным в договоре.

- Металлический счёт. При открытии данного депозита вкладчик вносит определенную сумму, которую банк далее «переводит» в драгоценные металлы — золото, серебро, платину. Начисление процентов осуществляется в соответствии с текущим курсом стоимости выбранного вкладчиком металла.

- Стандартная банковская ячейка. Клиенту выдается специальный ключ от ячейки, в которую можно поместить на хранение любые ценности, а также важные бумаги. Данный депозит осуществляется без начисления процентов, его суть заключается в безопасном хранении ценного имущества клиента на определённых условиях.

Как начисляются проценты по банковским депозитам?

Порядок начисления процентов может различаться у некоторых банков, но есть общие принципы, на которые клиенту необходимо обратить особое внимание перед осуществлением вклада. Существуют определенные виды процентных ставок, имеющих некоторые отличия:

Процентная ставка может оставаться фиксированной, а также может меняться от единого порогового значения. Общая сумма процентов прибавляется непосредственно к телу депозита.

Процедура начисления происходит обязательно через равные промежутки времени.

При этом в новом периоде происходит капитализация процентов — денежные средства начисляются дополнительно на сумму процентов, «набежавшую» за предыдущий период.

Капитализация может быть ежемесячной, ежеквартальной или ежегодной в зависимости от условий, предлагаемых в договоре.

- Расчёт конечной суммы вклада может производиться по формуле:

- S = C x (1 + % x d/g)n,

- где S — значение, представляющее собой итоговую сумму вклада после начисления процентов;

- C — тело депозита — начальная сумма, предоставленная банку;

- % — предписанная договором ставка / 100;

- d — общее количество дней, по истечению которых должна произойти капитализация согласно договору;

- g – сумма дней в году;

- n – общее количество предусмотренных периодов капитализации.

«Простые» проценты, начисляемые без капитализации

Процентная ставка по кредиту здесь остается фиксированной. Общая сумма процентов может начисляться ежемесячно или концу срока осуществляемого вклада — при этом начисления происходят в едином размере и не суммируются с телом вклада.

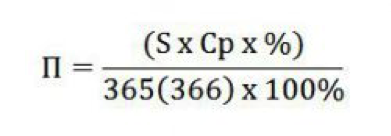

Клиент может в любое время воспользоваться суммой начисленных процентов, которая может переводиться на личный карточный счет. Расчёт суммы может производиться по следующей формуле:

- где значение П — общая процентная сумма, набежавшая по личному вкладу;

- S — фиксированная сумма самого вклада;

- Ср — точный срок вклада, рассчитываемый в днях;

- % — стандартный годовой процент по текущему вкладу, предписанный договором;

- 365(366) — количество дней в текущем году.

Что влияет на процентную ставку?

Процентные ставки в различных банках существенно отличаются. На размер процентов по вкладам могут влиять различные критерии, среди которых специалисты выделяют наиболее важные:

наличие постоянной конкуренции между банками может приводить к увеличению количества начисляемых по вкладу процентов;

- Необходимость пополнения банковского финансового фонда. При увеличении количества выдачи кредитов населению банк нуждается в дополнительных средствах и начинает привлекать вкладчиков при помощи повышенных процентов по вкладам;

- Новые финансовые организации могут повышать процентную ставку с целью привлечения вкладчиков. Крупные популярные банковские организации редко повышает процент до 8-9%, привлекая клиентов лишь высокой репутацией и относительной надежностью.

Также на количество и процентной ставки могут влиять виды вкладов — к примеру, для срочных депозитов, ограниченных по времени, действует всегда более высокая ставка.

Виды банковских депозитов

Существует несколько стандартных видов депозитов, имеющих свои отличительные особенности. Выделяют разновидности депозитов по сроку, а также по целевым критериям.

По срокам

- Вклад «до востребования» — данный вид депозита предполагает сниженную процентную ставку, поскольку клиент в любое время может снять средства личного счёта.

- Срочные вклады. Денежные средства могут храниться в банковском учреждении до 12 месяцев — краткосрочные, а также до 36 месяцев — долгосрочные. Процентная ставка здесь значительно повышена, но клиент ограничен в своих правах и не может снять личные сбережения до окончания срока договора.

По целям

- Накопительный депозит — вкладчик может переводить ограниченную сумму денежных средств несколько раз в месяц. Депозитный счет позволяет значительно расширять сумму вклада.

- Сберегательный депозит. Клиент может положить определенную сумму на счёт в целях сохранности сбережений.

- Целевой депозит — данный вид склада открывают преимущественно родители для своих детей с целью дальнейшей оплаты учебы в университете. При этом необходимо представить документ, подтверждающий, что обучение производится на платной основе.

Валютные депозиты

Данный вид депозита предполагает, что на личный счет могут осуществляться переводы в иностранной валюте, а также в рублях, при этом банк может самостоятельно конвертировать средства в зависимости от текущего курса.

Стоит отметить, что по сравнению с рублевыми вкладами, данный вид депозита предполагает небольшую процентную ставку.

Условия депозитов

Условия депозитных вкладов значительно отличаются у разных финансовых учреждений. Но существуют общие критерии определения стандартных критериев, которые прописываются в договоре любого банка. Главными пунктами являются:

- Основная процентная ставка по открываемому депозиту;

- Максимально возможная сумма вклада;

- Стандартные сроки, предусмотренный договором порядок выплаты, а также капитализация процентов;

- Возможность дальнейшего пополнения счёта;

- Возможность досрочного закрытия депозита, а также его пролонгации по договору.

Перед открытием депозита клиенты должны детально изучить условия, предлагаемые банками по договору и выбрать наиболее выгодный вариант.

Безопасность и страхование депозитов

Для защиты финансовых средств, находящихся на депозите, предусмотрены специальные условия страхования.

Система страхования вкладов является оптимальным решением для клиентов тех банков, которые не всегда могут выполнить обязательства перед вкладчиками в случае банкротства или преждевременного отзыва лицензии.

При возникновении форс-мажорных ситуаций владельцы депозита могут получить денежные средства из специального фонда, который формируется за счет страховых отчислений.

Налогообложение депозитов

С полученных дивидендов от депозита может взиматься налог в случае, если ставка по нему превышает ставку рефинансирования, установленную центральным банком. Некоторые виды вкладов подлежат обязательному налогообложению — этого рублевый, валютный, а также металлический вклад.

Ранее рублевые вклады не облагались налогом, но с 2016 года предусмотрена система налогообложения, при которой в случае, если ставка по вкладам превышает 13%, налог обязательно взимается.

Что касается валютного вклада, данный депозит облагается налогом в случае, если стандартная ставка превышает 9%. В 2018 году все металлические вклады подлежат налогообложению в случае, если они закрываются ранее, чем через 3 года. При этом клиент обязан самостоятельно обратиться в налоговое учреждение, как только он обналичит счёт.

Плюсы и минусы депозитов

Основные преимущества депозита заключаются в следующем:

- Постоянное повышение общей суммы вклада за счет начисленных процентов;

- Средства нельзя снимать ранее оговоренного в договоре срока — это позволяет воздержаться от лишних трат и накопить необходимую сумму;

- Некоторые виды депозитов предполагают возможность регулярного пополнения счёта;

- За короткие сроки можно значительно увеличить сумму общего вклада.

Недостатки:

- Всегда существует риск возникновения неожиданного банкротства любого финансового учреждения;

- Стандартная процентная ставка относительно низкая;

- В случае досрочного снятия средств банк перестает начислять проценты по основному депозиту.

Как открыть депозит – инструкция

Для того, чтобы открыть вклад, необходимо, прежде всего, определиться с депозитным продуктом, а также непосредственно с финансовым учреждением, где будет осуществляться вклад. Далее необходимо обратиться в офис банка и предоставить стандартный пакет документов:

- подписать заявление на открытие личного депозитного счёта. Форма данного документа разрабатывается каждым банком индивидуально, поэтому важно обратиться за бланком в офис учреждения;

- Необходимо представить подтверждающие документы в виде паспорта, а также дополнительной документации, требования к которой у разных банков отличаются. Некоторые банки предлагают дополнительно предъявить военный билет, пенсионное удостоверение, а также вид на жительство. Для юридических лиц и ИП также предусматривается отдельный перечень документов, который устанавливается банковским учреждением индивидуально. Перед подачей заявления необходимо обратиться на сайт компании и узнать информацию по всей необходимой документации, которая понадобится для открытия депозита.

- Далее производится подписание договора, в котором отражены основные обязанности банковского учреждения, а также права клиента. Также в договоре отражаются стандартные спорные вопросы по вкладам, а также возможность их досрочного расторжения.

При подписании договора необходимо учитывать все нюансы, поскольку именно здесь отражены основные требования по вкладу и количеству начисляемых процентов.

Источник: https://www.Sravni.ru/vklady/info/bankovskii-depozit/

Банковский депозит – это что такое: разбор с примерами

Если человек располагает большой суммой денег, то у него обязательно появится желание их спрятать, но вот куда?

Хранить сбережения дома — не всегда уместно, ведь воровство по-прежнему процветает. Лучше всего отдать свои деньги в банк и получать при этом прибыль.

В этой статье мы расскажем, что такое банковский депозит и где лучше открыть этот счет.

Банковский депозит – это что?

Банковский депозит – это определенная денежная сумма, которую клиент передает финансовому учреждению (коммерческому или государственному банку) на определенный временной период.

За хранение и использование денег юридического или физического лица финучреждение обязуется выплачивать проценты, которые могут прибавляться к сумме депозита или переводиться на отдельный счет. Открыть счет могут как физические лица, так и юридические.

Не только банки занимаются оформлением депозитов. Некоторые микрофинансовые организации также запустили подобные услуги, но из-за высокого риска потерять свои сбережения, люди отказываются доверять МФО.

Существует такое двузначное выражение: «Деньги лучше хранить в банке». С одной стороны, это значит, что стоит отдать свои сбережения в финансовую организацию, а с другой стороны — лучше оставить у себя дома.

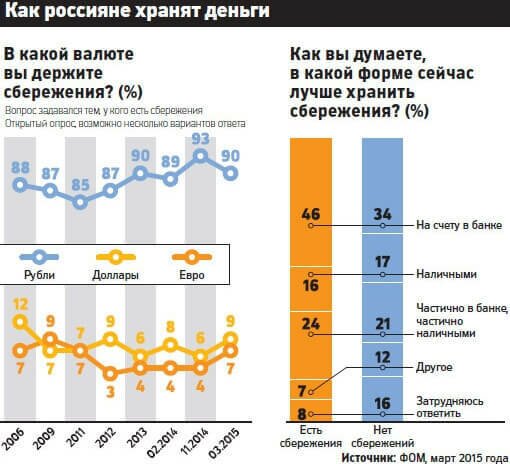

Многие россияне все же предпочитают отдавать деньги в надежные руки банка и получать за это еще и прибыль:

Что же такое банковский депозит? Это специальный счет, но по которому нельзя осуществлять переводы или обналичивать деньги в любое удобное время.

За открытие депозита вкладчик будет получать прибыль. Этот источник дохода также облагается налогом. Прибыль будет больше, чем придется потратить на госпошлину.

Суть открытия счета по банковскому депозиту очень проста…

Клиент отдает на время свои деньги с целью получить прибыль и сохранить свои сбережения. Этими ресурсами финансовое учреждение активно пользуется, выдавая населению кредиты под определенный процент.

Именно за использование денег клиента банк и выплачивает процент депозитному вкладчику. Ведь в случае, когда кредитор закроется из-за банкротства, все вклады будут потеряны.

Поэтому нужно внимательно выбирать себе финансовое учреждение.

Существует еще такое понятие, как вклад. Некоторые по ошибке считают, что депозит и вклад — синонимы. Это на практике не так, ведь между понятиями присутствует небольшая разница.

Депозит – это не только деньги, но и другие банковские активы, например, металл, акции крупной фирмы и т.д.

Вклад – это денежная сумма, которая отдается на хранение с целью получения дополнительных процентов в качестве прибыли.

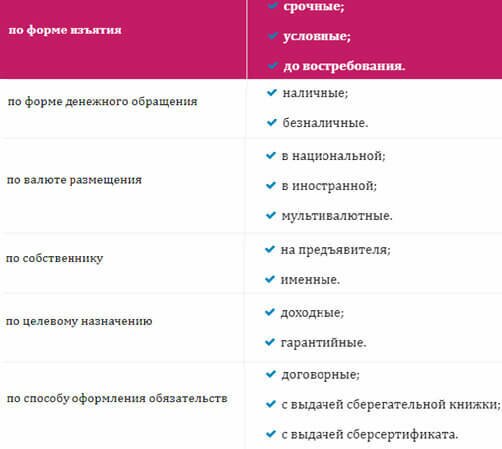

Критерии, по каким разделяют банковские депозиты:

3 формы банковских депозитов

В банковской отрасли есть много разновидностей услуг, и каждая из них делится на определенные типы, виды, формы и т.д.

В данном случае, банковский депозит – это тип, который имеет свои подвиды. В этом разделе мы рассмотрим, какие бывают формы вложений.

Банковский депозит можно открыть в такой форме:

-

- Денежный счет.

- Самая распространенная форма, о которой всем известно.

- Вкладчик открывает депозитный счет, на который кладет свои средства, и получает за это дополнительные дивиденды, размер которых прописан в договоре.

-

- Металлический счет.

- Клиент зачисляет на свой депозитный металлический счет определенную сумму.

- Банк переводит эти деньги в золото, платину, серебро по текущему курсу стоимости выбранного вкладчиком металла.

Обратите внимание, что данный перевод денег в драгоценности, по сути, только теоретический, ведь все эти металлы в наличии только в информационном виде, физически их нет в хранилище финучреждения.

-

Банковская ячейка.

Вкладчику дают ключ от специальной ячейки, в которую он может поместить свои ценности: деньги, драгоценный металл, важные бумаги, антиквариат и т.д.

Как правило, в ячейки деньги не кладут, ведь проценты по депозиту в таком случае не выплачиваются.

7 видов банковских депозитов

Каждый кредитор имеет свои программы по депозиту. Не все из нижеперечисленных видов могут быть в одном учреждении.

Какие условия выставлять для клиентов, зависит только от политики финансовой организации.

Вид депозитаОписание| 1. До востребования | Минимальный процент банки начисляют именно по этому виду депозитов. Клиент в любое время может обналичить свои сбережения. Такие условия не подходят для кредиторов, поэтому ставка занижена. |

| 2. Сберегательный | Клиент может сберечь свои средства, а банк за это начислит еще и дополнительные проценты. |

| 3.Накопительный | На депозитный счет можно постоянно переводить средства, но только ограниченную сумму и определенное количество раз в месяц. |

| 4. Срочный | Сбережения хранятся в банке на протяжении определенного времени, чаще всего до 12 месяцев (краткосрочные) и от 36 месяцев (долгосрочные). Процентная ставка здесь самая высокая, но клиент не может извлечь из оборота свои средства до окончания договора. |

| 5.Целевой | Данный вид банковского депозита открывают обычно родители своим детям. Например, цель – это оплата за учебу. Родители должны для получения средств предоставить документ, который подтверждает то, что за университет нужно заплатить определенную сумму. |

| 6. Валютный | На счет осуществляются переводы в иностранной валюте или в рублях, а банк самостоятельно переводит средства по текущему курсу. |

| 7. Мультивалютный | Данный вид редко применяется. По этой программе можно открыть одновременно 3 счета в разной валюте. Кроме того, разрешено делать конвертацию между депозитными счетами, в данном случае это не является нарушением договора с банком. |

Формула расчета процентов по кредит

Как начисляют проценты по банковскому депозиту?

Процентная ставка – это денежная благодарность за то, что вы доверили им свои деньги, и кредиторы могут ими некоторое время пользоваться.

Вкладчиков ценят и пытаются привлечь максимально выгодными условиями. Если положить большую сумму на счет, то от прибыли с процентов можно жить и ни в чем себе не отказывать.

Выплаты по банковскому депозиту осуществляются такими способами:

-

Ежемесячно (поквартально, ежегодно и т.д).

В определенную дату (обычно это число, когда был подписан договор) начисляется процент от суммы депозита, но только на другой счет вкладчика.

-

По окончанию договора.

Свой процент по банковскому депозиту можно получить только по истечению срока действующего контракта.

-

Капитализация.

Проценты прибавляются к банковскому депозиту.

Это выгодней всего, ведь проценты высчитывают от текущего состояния счета. Чем он будет выше, тем больше будет прибыль.

Если клиент по каким-то причинам решает забрать свой банковский депозит преждевременно, то проценты могут и не насчитать. Все зависит от условий договора.

Более того, чтобы получить свои сбережения, нужно потратить время на написание заявления в отделении банка (при себе нужно иметь паспорт РФ и оригинал договора), а после еще ждать, пока их выведут с оборота.

Сроки в таких случаях очень разные, все зависит от скорости работы самой банковской системы.

Как открыть банковский депозитный счет?

Депозит – это не кредит, поэтому никаких лишних документов не нужно. Более того, сейчас открыть такой счет можно даже сидя дома, используя при этом интернет-банкинг.

Если вы решили работать лично с банковскими менеджерами, то обратитесь в отделение финансового учреждения.

При себе желательно иметь паспорт и мобильный телефон, если вы впервые открываете счет. Дальше вам предоставят список депозитов, расскажут об условиях и процентах по каждому отдельно.

Когда вы выберете определенный вид, можно сразу подписывать договор.

В контракте должна быть указана, в первую очередь, такая информация:

- Минимальные данные о вкладчике.

- Обязанности вкладчика перед банком и банка перед вкладчиком.

- Обязательно должны быть указаны: процентная ставка, срок действия договора, возможность пополнения, извлечения прибыли и т.д.

- В договоре сторона банка должна прописать пункт, в котором говорится, можно ли досрочно расторгнуть контракт, и какие последствия ждут после этого вкладчика.

- Возможные решения спорных вопросов.

Составлением договора занимаются банковские работники.

Как открыть счёт в иностранном банке: разъяснение

Перед подписанием лучше посоветоваться с опытным юристом, который подскажет, какие пункты нужно убрать или добавить, чтобы максимально уберечь свои средства от всех возможных форс-мажоров.

После истечения срока договора его нужно разорвать и забрать деньги. Для этого необходимо прийти в обусловленный день в банк со всеми документами.

Если не прийти в этот день, то деньги перенесут в разряд до востребования. По желанию клиента банковский депозит можно продлить.

Как выбрать банк для открытия депозита?

Если при взятии кредита можно упустить некоторые моменты при выборе кредитора, то в случае открытия депозитного счета ошибок быть не должно.

Не раз каждый из нас слышал из сводок новостей о том, что вкладчиков обманули и счета их аннулировали. Чтобы избежать подобных неприятностей, нужно очень тщательно проверять банк.

6 советов для будущих вкладчиков:

-

- Оценка банковской отчетности.

- Вкладчик обязательно должен проверить банковскую отчетность.

- Если есть какие-то резкие изменения в капитале, либо длительное время задерживают выплату перед клиентами, то лучше не рисковать, а поискать другую организацию.

Подобные сведенья есть на сайте Центрального банка РФ (https://www.cbr.ru)

Неподкованному в финансовых вопросах человеку будет сложно разобраться в такой сложной документации без посторонней помощи, но все же, понять ликвидный банк или нет можно каждому.

-

Рейтинг.

Ежегодно ЦБ России составляет рейтинг всех финансовых учреждений по надежности, вкладам, активам, кредитам и т.д.

На сегодняшний день список ТОП-10 выглядит так:

Если ваша кредитная организация не вошла в данный список, то лучше изменить свое решение и выбрать финансовое учреждение, которое является лидером по надежности.

-

- Размер банка.

- Чем больше банк – тем меньше риска.

- Крупные организации, такие как Сбербанк, Альфа-Банк, ВТБ, имеют широкую сеть распространения, высокий капитал.

- Такие титаны не разоряются даже во время самых больших кризисов.

-

- Новости из СМИ.

- Введите в поисковике «Новости о …(название выбранного вами учреждения)».

- Уделите время, чтобы ознакомиться с тем, в каком свете выставляют данную организацию работники СМИ.

- Если вокруг банка присутствуют скандалы, то нужно насторожиться и еще раз подумать о своем выборе.

- На форумах в интернете также можно узнать много чего интересного.

Обращайте внимание на то, есть ли проблемы с обслуживанием вкладчиков, легко ли обналичить средства, присутствует ли возможность закрытия всех счетов и т.д.

-

- Рабочий график.

- Банки, которые загружены обращениями клиентов, работают 6 дней в неделю, по 8-10 часов.

- Финансовому учреждению постоянно требуются новые опытные сотрудники, у них много акций для клиентов.

- Если вы узнали, что финучреждение стало работать в другом режиме, а штат сокращают, то, скорее всего, оно уже обанкротилось и доживает последние дни.

-

Процентная ставка по банковскому депозиту.

Существует средний показатель процентов по вкладам, в России он равен примерно 7%. Данная цифра зависит от валюты и самого вида депозита.

Если вы увидите существенно завышенную процентную ставку, то не стоит рисковать своими деньгами.

Банк за ваш счет просто желает погасить свои долги, а если он этого не сделает, то вы потеряете банковский депозит.

Как застраховать свой банковский депозит?

Если вкладчик обладает крупной суммой, то его переживания по поводу того, что кредитор может обанкротиться, естественные.

С 2008 года действует закон о том, что все банковские депозиты, которые превышают 700 000 рублей, должны быть в обязательном порядке застрахованы. Услуга эта бесплатная, ведь это входит в обязанности банковской организации.

Поэтому, если ваш банк закроется, то депозит вернется вам в течение 14 дней с момента наступления страхового случая вкладчика.

Обратите внимание! Один банк максимально сможет вернуть только 700 000 рублей, даже если ваш депозит был в разы больше. Для владельцев больших банковских депозитов стоит свои сбережения распределить по нескольким организациям.

В каждом из них сумма не должна превышать максимальную норму компенсации по страховке.

Так какие имеет плюсы и минусы банковский депозит?

Плюсы:

- К основной сумме будет прибавляться процент, а это дополнительные деньги.

- Средства нельзя обналичивать ранее, чем прописано в договоре. Это дает возможность воздержаться от трат и накопить больше денег.

- Некоторые депозиты можно пополнять. За совсем короткий срок можно увеличить сумму первоначального вклада.

- Согласно условиям некоторых банков по видам депозитов, снимать деньги можно со счета, но только в ограниченном количестве.

Минусы:

- Большой риск потерять деньги, если банк признают банкротом.

- Процентная ставка относительно низкая, особенно для иностранной валюты (до 1%).

- Если срочно понадобится снять деньги, то вкладчику придется заплатить штраф, или банк просто откажет начислять проценты по депозиту.

- Как видим, банковский депозит имеет плюсов больше, чем минусов.

- Задаетесь вопросом, как выбрать банковский депозит?

- На этот и многие другие вопросы ответит банковский работник:

- Если не ошибиться с банком, то можно не только сохранить деньги, но и получить небольшую прибыль.

- Твиттер 0

Источник: https://biznesprost.com/interesno/bankovskij-depozit.html

Как выбрать вклад в банке?

Многие вкладчики в пору финансовой неразберихи несут свои деньги на в банк и делают вклады. Что говорить, вложение денег в банки помогает хоть как то уберечь деньги от инфляции. Однако придя в банк мы обычно получаем в руки бумажку, где указаны условия по депозитам. Какой из них выбрать? — мы не знаем. В этой статье попытаемся найти ответ на данный вопрос

Итак мы выбрали банк, где будем хранить свои кровные и зашли на сайт.

Депозитов тут много — ставки и условия здесь разные, так что глаза разбегаются.

Выбор депозита зависит от того, какую цель мы преследуем, храня деньги в банке. Основные виды депозитов описаны в данной статье. Есть несколько возможных вариантов:

- Просто копить деньги на старость

- Сохранение денег от инфляции

- Накопить на покупку — квартира машина

- Жить на проценты

- Рассчитаться по кредиту и сэкономить.

Вариант первый — копим на безоблачную старость

Подойдет для лиц предпенсионного и пенсионного возраста. Депозит может дать существенную прибавку к пенсии. В данном случае — выбор депозита без возможности пополнения и снятия с максимальной ставкой на максимальный срок.

Проценты должны уплачиваться ежемесячно. В таком случае вы получаете весомую прибавку к вашим финансам. А что если у меня появились лишние деньги? — спросите вы.

Ответ прост — открываем новый вклад и получаем проценты. Мы жертвуем отсутствием пополнений и снятий ради высокой ставки. Вклады открываем в рублях.

В старости вы вряд ли будете следить за курсом валют и разбираться, когда нужно продать валюту.

Риски таких вложений — инфляция, девальвация. Ваши деньги могут обесцениться. Защита от этого — покупка актива, который будет не сильно обесцениваться и приносить прибыль. Таким активов может служить квартира. Но квартира как вариант инвестиций имеет свои минусы.

Вариант второй — наперегонки с инфляцией

Тут важно понимать, что когда инфляция высока, ее не удастся победить в течение короткого периода. Но сделать это можно в среднесрочной перспективе.

Тут нужно поиграть в лесенку вкладов — открыть множество вкладов на разные периоды с возможностью пополнения и с высокими ставками. Сначала положить все на вклад с минимальным сроком, а потом после окончания срока вложения переложить на депозит с больши сроком и так далее.

В итоге в период большой инфляции мы проигрываем, а когда инфляция мала будем в существенном плюсе. Рубли в данном случае — основная валюта.

Третий вариант — копим на мечту

Мечтой может быть дача, машина, квартира. Тут главное понимать — что нужно и накопить и не потерять деньги. Выбор в данном случае — мультивалютная корзина. Ее нужно наполнять в период финансовой стабильности, а не когда кризис.

Нужно хранить деньги равных долях — рубли и доллары.

Делая вклад — нужно обратить внимание, чтоб он был с капитализацией и с возможностью досрочного расторжения без потери процентов.

Это обеспечит хороший доход и поможет осуществить мечту, если вам вдруг попадется подходящий объект. Возможность досрочного расторжения обеспечит возможность быстрого вывода средств для покупки.

Нужно брать вклад с максимальным процентом при расторжении.

Вариант четвертый — живем на проценты

Очень многие, сдавая жилье в Москве, могут позволить себе жить в Тайланде или Индии и не работать. Цена аренды 30-40 тыс раньше при курсе доллара 35 рублей позволяла жить на курорте без проблем.

В данном случае нужна высокая доходность предполаемого вклада и мультивалютная корзина. Она поможет защититься от колебаний курсов и обеспечить себе постоянный доход в валюте. Валюта нужна чтоб обеспечить независимость от колебаний курсов. Основной упор.

— на доллары и евро. Можно вложиться в Иену. Рублевая часть 10-20%.

Пятый вариант — рассчитаться с долгами

Данный вариант подходит тем, кто хочет рассчитаться с долгами и немного быть в Плюсе. Более подробно расписано тут.

Скажу лишь кратко, что если вы платите рублевую ипотеку и у вас есть свободные средства для досрочного погашения, то лучше их вложить в банк.

В какой валюте открывать депозиты?

Что говорить, курсы валют в Росиии очень часто скачут. Раз в 5 лет случаются неприятности и рынок падает. В плюсе те — кто хранил свои деньги в валюте. Если валюта уже выросла — не стоит играть в рулетку и переводить рубли в нее. Шанс 50 на 50 что вы проиграете. Не спешите. Играйте в лесенку вкладов и компенсируйте падение.

Если у вас валютные сбережения, то вы на коне. Открывайте валютный депозит во время кризиса с возможностью досрочного расторжения. Вы всегда сможете поменять валюту без существенных потерь, если курс валют начнет стремительно падать.

Подводные камни при открытии вклада

Открывая депозит нужно внимательно ознакомится с условиями договора вклада и расчетно-кассового обслуживания в банке. Банк может снимать с вас множество комиссий, о которых вы не знаете.

Пример 1. Московский кредитный банк хоть и имеет достаточно высокие ставки по вкладам, но берет 1% от входящего перевода на счет 40817810 — т.е. на расчетный счет.

Таким образом, чтобы пополнить вклад, нужно сразу переводить деньги на депозитный счет 42302810. Комиссия за вывод может также стать очень очередным препятствием.

Пример 2. Комиссии за обналичивание денежных средств. Если ваш вклад будет закрыт, то по приходу в банк и попытке снять деньги с вас снимут допустим 0.5% от вклада. При сумме вклада 100 тыс.

будем иметь комиссию

Комиссия = 0.005* 100 000 =500 р.

Довольно чувствительная комиссия, которую не хочется оставлять банку.

Источник: https://investor100.ru/kak-vybrat-vklad-v-banke/

Как заработать на банковском вкладе (+инструкция). Советы и помощь

Если у вас имеются сбережения, не стоит хранить их дома – деньги должны «работать». Внесение средств на депозит является одним из самых популярных способов получения пассивного дохода.

Что такое банковский вклад

На первый взгляд может показаться, что понятия вклада и депозита аналогичны, однако они имеют существенное различие.

Банковский вклад – это денежные средства, которые клиент доверяет банку на конкретный срок.

Банковский депозит – это также деньги, передаваемые их владельцем финансовому учреждению по договору на определенный период, но под процентную ставку с целью получения дохода.

Википедия говорит, что банковский депозит — это «сумма денег, переданная лицом кредитному учреждению с целью получить доход в виде процентов, образующихся в ходе финансовых операций с вкладом».

Сколько можно заработать на банковском депозите

Когда Ваши деньги хранятся дома «в копилке», они не приносят дохода и даже обесцениваются. Сколько можно заработать, внеся свои средства на банковский депозит? Рассмотрим несколько примеров.

Пример 1. Через месяц Вы собираетесь приобрести машину, на которую накопили 500 000 рублей. На этот срок деньги можно внести на депозит, обеспечив тем самым их сохранность и получив пассивный доход. Например, выбрав вклад «Доходный» от Промсвязьбанка под 7% годовых, вы получите прибыль в размере 2877 рублей.

Пример 2. Вы хотите купить квартиру в ипотеку и копите на первоначальный взнос. Для этой цели отлично подойдет депозит с возможностью пополнения и без функции частичного снятия.

Так, если Вы внесете 300 000 рублей на вклад со ставкой 6% на один год и будете ежемесячно его пополнять на сумму 20 000 рублей, то при закрытии вклада, Ваш доход составит 25 196 рублей с учетом капитализации процентов.

Пример 3. У Вас имеются сбережения в размере 50 000 рублей, и Вы хотели бы получать с них небольшой доход, но при этом пользоваться деньгами по мере необходимости.

Тогда лучшим вариантом станет вклад с возможностью частичного снятия без потери начисленных процентов.

Например, такими являются вклады «Управляй» от Сбербанка, «Активный» от Райффайзен-банка, «Удобный» от банка «Советского» и множество других предложений от разных банков.

Самые выгодные и большие проценты по банковским вкладам в России

Величина дохода зависит от процентной ставки, суммы денежных средств и срока их размещения. Рассмотрим далее, какие вклады самые выгодные на сумму 1 000 000 рублей. На сегодняшний день предложениями с высокой процентной ставкой являются следующие депозиты:

- «Десять! (Максимум +) от Альфабанка. Ставка — 7,72% годовых. Срок – 91 день.

- Вклад «СмартВклад (повышенная ставка)» от Тинькофф-банка. Ставка – 7,21%. Срок вклада – 334 дня.

- «Двери открыты» от Газпромбанка. Ставка – 6,7% в год. Срок – 91 день.

- «150 лет надежности» от Росбанка. Ставка – 6% . Срок – 1 год.

- «Активный» от Райффайзен банка. Ставка – 5,12%. Срок – 1 год.

Высокая процентная ставка часто бывает у акционных вкладов, приуроченных к какому-либо знаменательному событию. Например, вклад «Помню. Помогаю» к 9 мая от Сбербанка можно оформить со следующей процентной ставкой в зависимости от суммы:

- 5,5% — от 100 000 до 500 000 рублей.

- 5,75% — от 500 000 до 1 000 000 рублей.

- 6% — свыше 1 миллиона рублей.

Стоит иметь в виду, что депозиты с высокой процентной ставкой не всегда выгодны. Если она больше 15%, то прибыль подлежит обложению подоходным налогом по 35-процентной ставке. Хотя такие предложения встречаются крайне редко.

Почему лучше хранить деньги на банковском счете?

Стоит ли вносить средства на депозит или лучше хранить их дома? Для тех, кто еще сомневается и не может определиться с выбором — преимущества размещения финансов на банковских вкладах под проценты:

-

Хранение денег дома, пусть даже в сейфе, не даст настоящей уверенности в его надежности. Банки гарантируют безопасность доверенных им средств. Кроме того, в большинстве крупных финансовых учреждений вклады застрахованы.

-

Накопления, хранимые в виде наличных денег, со временем обесцениваются по причине инфляционных процессов и колебаний курса.

-

Деньги, которые хранятся дома, не только утрачивают свою стоимость, но и не приносят заработка. Получить доход с накоплений можно только с помощью их инвестирования, в том числе – в банковский депозит.

- Широкий спектр предложений

Благодаря разнообразным видам вкладов клиент сможет подобрать наиболее подходящие условия с учетом своих потребностей и целей — накопление средств, дополнительный пассивный доход, возможность частичного снятия денег либо досрочного закрытия счета к деньгам и др.

Виды депозитов

Сегодня банки предлагают множество разных вкладов. В зависимости от периода действия вклада они подразделяются на:

- Срочные.

- «До востребования».

По возможности пополнения вклады бывают:

- Пополняемые.

- Не пополняемые.

Депозиты оформляются в рублях, долларах, евро. Кроме того, существуют мультивалютные вклады. Их особенностью является то, что несколько денежных сумм в разных валютах можно положить на один банковский счет. Проценты будут начисляться по каждой из них отдельно.

Как выбрать банк для вклада

Перед тем, как доверить свои денежные накопления какому-либо банку, необходимо проверить его соответствие нижеописанным критериям.

- Наличие лицензии на ведение банковской деятельности. Проверить эту информацию можно на официальном сайте Центрального банка России.

- Принадлежность к государственной программе страхования вкладов населения. Уточнить этот нюанс можно позвонив по телефону горячей линии Агентства по страхованию вкладов на номер 8-800-200-08-05. Эти же данные представлены на официальном сайте Агентства. Также на портале имеется информация об исключённых из системы страхования банках.

- Рейтинг банка по размеру активов.

По данным Центробанка, в список ТОП-10 за последние годы входят:

- Сбербанк.

- ВТБ.

- Газпромбанк.

- Россельхозбанк.

- Национальный клиринговый центр.

- Альфа-банк.

- Банк «ФК Открытие».

- Московский кредитный банк.

- Бинбанк.

- Промсвязьбанк.

Когда лучше иметь несколько вкладов одновременно

Часть имеющихся у Вас денежных средств можно положить на депозит на продолжительный срок под высокую процентную ставку, а другую часть денег на короткий период с низкой ставкой, но с возможностью частичного снятия.

Пример. У Вас имеются накопления общей суммой 300 000 рублей. Вы желаете получить с них наибольший доход, но хотели бы иметь возможность снимать небольшие суммы. Допустим, Вы решили доверить свои финансы Сбербанку. На 250 000 рублей выгодно оформить вклад «Сохраняй» на срок от шести месяцев со ставкой 4,3%. Оставшиеся 50 000 рублей можно внести на депозит «Управляй», предполагающий расходные операции без потери процентов со ставкой 3,68%.

Если Ваши накопления превышают 1 400 000 рублей (именно эта сумма подлежит страхованию в случае ликвидации или банкротства банка), целесообразно открыть вклады в разных учреждениях.

Кроме того, в связи с нестабильной ситуацией на финансовом рынке, имеет смысл хранить денежные средства на разных вкладах сразу в трех валютах: рублях, долларах и евро. Некоторые банки предлагают мультивалютные депозиты. Для каждого вида валюты предусмотрена своя процентная ставка.

Пример. Допустим, у вас есть 100 000 рублей, 2000 долларов и 3000 евро. Вы хотели положить на депозит сроком на шесть месяцев. Рассчитаем доход на примере вклада «Мультивалютный» от Бинбанка. Процентная ставка – 5,2%, 0,5% и 0,01% для рублей, долларов и евро соответственно. Начисленный доход с процентов через полгода составит 2578 рублей 63 копейки, 7 долларов 44 цента и 10 евроцентов.

Кому стоит открывать банковские депозиты

Открыть вклад под проценты имеет смысл, если у Вас имеются накопления, и Вы хотели бы их сохранить и приумножить, но инвестирование и прочие способы являются слишком сложными.

Также если Вы склонны слишком быстро тратить отложенные деньги, то внесение их на депозит поможет удержаться от ненужных расходов и даже заработать.

Пошаговая инструкция как открыть банковский вклад и получить проценты

Шаг 1. Соберите всю информацию о предложениях на оформление депозитов всех банков, офисы которых находятся в Вашем городе. Крупные финансовые учреждения обычно устанавливают довольно низкие ставки по процентам, поэтому имеет смысл рассмотреть продукты небольших банков. Они предлагают более высокие проценты, так как более заинтересованы во вкладчиках.

Например, сравним два аналогичных по условиям вклада: «Пополняй» от Сбербанка и «Накопительный» от ОТП-банка. Оба депозита дают возможность пополнения и не предполагают частичного снятия до окончания срока. Допустим, Вы хотите внести денежные средства в сумме 100 000 рублей на один год. Процентные ставки по данным вкладам составляют 3,75% и 5,9 % соответственно. Доход по вкладу Сбербанк «Пополняй» составит 3 750 рублей, а по «Накопительному» от Альфабанка – 5900 рублей. Выгода составляет 2 150 рублей.

Информацию о депозитах обычно можно изучить на официальном портале банка или же проконсультироваться в его отделении.

Шаг 2. Выделите для себя комфортные и выгодные условия выбора приемлемого банковского депозита.

Например, какая валюта предпочтительна, сумму первоначального взноса, срок вклада, возможность досрочного закрытия без потери процентов, способы и даты снятия средств, наличие капитализации вклада.

Довольно выгодными являются депозиты, предполагающие внесение довольно значительного первоначального взноса.

Шаг 3. Сделайте анализ доходов за текущий год. Проанализируйте, какую сумму Вы могли бы ежемесячно вносить на депозит. Рекомендуется откладывать в свою «копилку» не менее 10% от доходов. Такая сумма не сильно отразится на семейном бюджете, но в итоге значительно увеличит накопления.4

Шаг 4.  Сравните ставки по длительным и краткосрочным предложениям каждого банка. Возможно, будет выгоднее оформить вклад на небольшой период с последующей пролонгацией.

Сравните ставки по длительным и краткосрочным предложениям каждого банка. Возможно, будет выгоднее оформить вклад на небольшой период с последующей пролонгацией.

Шаг 5. Выясните, на каком депозите предусмотрена капитализация процентов. Она предполагает возможность пополнения основной суммы по счету начисленными процентами. Это позволяет дополнительно увеличивать размер вклада и процентов по нему.

Пример. Сумма вклада 200 000 рублей. Срок – 3 месяца. Процентная ставка – 12% годовых (1% в месяц). Рассчитаем начисленные проценты с учетом их ежемесячного начисления и капитализации:

- Первый месяц. 200 000 + (200 000*0.01)=202 000 рублей.

- Второй месяц. 202 000 + (202 000*0.01)=204 020 рублей.

- Третий месяц. 204 020 + (204 020*0.01)=206 060.20 рублей.

Итак, сумма процентов за три месяца с учетом капитализации составила 6 060 рублей 20 копеек. Без такой возможности процентные отчисления были бы только 6 000 рублей.

Шаг 6. Решите для себя, важно ли Вас условие возможности досрочного закрытия депозита. Некоторые банковские продукты запрещают прекращение договора вклада без потери процентов.

То есть вкладчик может не получить процентных отчислений. Кроме того, некоторые банки указывают в договоре обязанность клиента по уплате комиссии за закрытие депозитного счета вклада досрочно.

Этот важный момент стоит уточнить до подписания документов на открытие вклада.

Шаг 7. Учитывая вышеописанные рекомендации, сделайте выбор и откройте счет в банке, который предлагает самые выгодные и комфортные для Вас условия. Довольно распространена точка зрения о том, что денежные средства нужно хранить в разных банках. Однако для получения наибольшей прибыли лучше сконцентрировать все накопления в одном финансовом учреждении.

Шаг 8. Обратитесь в офис банка и оформите документы на депозит.

ВАЖНО! При себе обязательно нужно иметь паспорт гражданина РФ или другой документ, являющийся удостоверением личности (военный билет, временное удостоверение личности, выдаваемое на срок до получения паспорта и др.).

Помощь и советы

Выгоднее открыть онлайн вклад в интернет-банкинге финансового учреждения, чем в непосредственно в его офисе. Процентная ставка в таком случае будет выше до 0,5%.

Если у Вас менее ста тысяч рублей, то нет смысла разделять их на несколько валют. Доход будет больше, если внести всю сумму в одной валюте на один депозит.

При подсчете дохода с процентов для удобства используйте интерактивные калькуляторы, которые имеются на сайте практически любого банка.

Заключение

Теперь Вы знаете, стоит ли хранить деньги на депозите, сколько можно на этом заработать и каким критериям должен соответствовать надежный банк. Вышеприведенные рекомендации, инструкции и примеры помогут Вам сделать правильный выбор.

Источник: https://FinFocus.today/zarabotat-na-bankovskom-vklade.html

8 советов по выбору надежного банка для депозита + 14 лучших вкладов

Foto: Brian Jackson8 советов по выбору надежного банка для депозита + 14 лучших вкладовИтак, расскажем про 8 советов, которые помогут вам выбрать правильный банк

Ознакомьтесь со списком самых надежных банков для вкладов

Вклад необходимо делать только в надежный банк. Это позволит снизить шанс потери денег, если с учреждением что-то случится. Самую высокую надежность имеют банки, расположенные выше всего в рейтингах аналитиков. Предлагаем ознакомиться с самыми выгодными вкладами банков, находящихся на вершине рейтинга надежности:

- Банк

- Место

- Вклад

- Ставка, в год

Срок, дней - Опции

- 1

«Сохраняй онлайн» - до 5,15%

- 31-1095

- капитализация

2

«Максимум Онлайн» (акция до 31.12.2018)

- до 8%

- 380 или 1080

- капитализация

- 6

«Большой куш» (акция до 31 января 2019) - до 8,18%

- 365-1095

- капитализация

- 7

«Все включено Накопительный с капитализацией» - до 7%

- 91-731

пополнение, капитализация - 9

«Мой доход» - до 6,75%

- 122-731

пополнение, капитализация - 15

«Максимальный доход с Халвой» - до 8,65%

- 31-1095

- пополнение

- 25

«Депозит» - до 7%

- 91-731

пополнение, снятие, капитализация

Кроме того, часто банки проводят различные акции, предлагая максимально выгодные депозиты. Например, в нашей таблице есть два таких — рекомендуем поторопиться, пока акция не закончилась.

Мы предложили вам вклады наиболее стабильных российских банков, входящих в ТОП-30 по надежности. Каждый год рейтинги ведущих аналитиков обновляются, но эти практически не меняют своего положения в списке.

Они не выходят за пределы ТОП-30 и не теряют доверия клиентов многие годы.

Если вы пенсионер, то пользуйтесь специальными вкладами

Многие банки имеют специальные программы для пенсионеров.

Они, как правило, имеют чуть более высокую ставку и выгодные условия, чтобы обеспечить максимальное удобство пожилым людям. Конечно, разница чаще всего небольшая, но при крупном депозите она почувствуется.

Выгодные программы для пенсионеров имеют следующие банки из ТОП-40 российских учреждений:

- Название

- Вклад

- Ставка, в год

Срок, дней - «Новый Пенсионный»

- до 7,75%

- «Пенсионный плюс»

- до 6,85%

- «Высокий доход»

- до 7,65%

- 31-731

Сбербанк - «Пенсионный-плюс Сбербанка России»

- до 3,5%

- до 1095

- «Пенсионные сбережения»

- до 6,3%

- 91-1097

- Промсвязьбанк

- «Мой доход (пенсионный)»

- до 7,15%

- «150 лет надежности (пенсионный)»

- до 5,8%

365

Для заключения договора понадобится предъявить пенсионное удостоверение. В противном случае такие вклады будут недоступны для клиента — необходимо подтвердить, что вы действительно пенсионер.

Впрочем, программы часто меняются — некоторые банки привлекают клиентов акциями, повышают ставки и так далее.

Так что периодически перепроверяйте количество и качество предложений, чтобы найти самое выгодное.

Определяйте надежность по национальным рейтингам банков

Надежность любого банка определяется по нескольким параметрам — размеру капитала, количеству и качеству активов и, соответственно, по количеству клиентов. Эту информацию каждый год кропотливо собирает и анализирует Центральный Банк России. Исходя из нее, он делает вывод, какие учреждения хорошо справляются, а за какими нужно понаблюдать. Многие рейтинговые агентства ориентируются на информацию Центробанка и составляют собственные рейтинги на их основе, делая данные проще и доступнее.

При выборе банка важно изучить обработанную таким образом информацию. Лучше всего обратить внимание на материалы национальных рейтинговых агентств, чтобы не разбираться в документах ЦБ РФ самостоятельно. Например, «Эксперт РА» публикует всегда актуальную и подробную информацию о состоянии российских банков. Также они присваивают определенный рейтинг надежности, по которому можно определить, стоит ли доверять банку. Кроме того, аналитики дают информацию не только о текущем состоянии учреждения, но и о перспективах его изменения — стабилен ли банк, растёт ли его надёжность или, наоборот, в скором времени снизится.

Не забывайте, что надежность банка может снизиться

Рынок нестабилен и изменчив. Поэтому необходимо отслеживать его состояние — это позволит отреагировать на непредвиденную ситуацию и успеть спасти депозит.

К сожалению, при текущем состоянии экономики и в условиях постоянного отзыва лицензий у банков пошатнуться могут даже довольно крупные учреждения. Так что какие-то банки могут быстро выйти из тридцатки лучших, попасть под санацию и так далее.

Поэтому важно периодически сверяться с рейтингами ведущих аналитиков (например, «Эксперт РА»). Лучше всего — хотя бы раз в полгода-год. Тогда вы, возможно, успеете снять деньги из терпящего бедствие банка и переложить их куда-либо ещё.

К тому же, информация лишней не бывает — возможно, вы увидите более выгодный и удобный банк, набравший капитал и пробившийся в тридцатку наиболее успешных и надежных, и решите переложить депозит в него?

Не вкладывайте в банки, не входящие хотя бы в ТОП-40 по надежности в стране

На 1 июня 2018 года в России существовало 530 банков. И с каждым месяцем их количество падает — периодически лицензии лишаются как мелкие учреждения, так и довольно крупные банки (пусть и не входящие хотя бы в ТОП-50). Так что далеко не все из них заслуживают доверия.

На самом деле, самыми надежными и устойчивыми из всех можно считать только первые 40 учреждений. Такое отношение позволит минимизировать риск потерять вклад.

Лучше всего делать вклад в системообразующие банки. Даже если рухнут все другие учреждения, государство будет до последнего их поддерживать, так что шанс потерять депозит минимален.

В список таких банков на октябрь 2018 года входят следующие учреждения:

Альфа-Банк;

ВТБ;

Газпромбанк;

Московский Кредитный Банк;

Промсвязьбанк;

Райффайзенбанк;

Росбанк;

Россельхозбанк;

Сбербанк;

ФК Открытие;

ЮниКредит Банк.

К слову, Сбербанк, ВТБ, Газпромбанк (не напрямую), Россельхозбанк и некоторые другие частично принадлежат Российской Федерации в целом. С учетом этого можно не переживать за сохранность вкладов, размещенных в этих учреждениях — государство позаботится, чтобы ни с банком, ни с вашими деньгами ничего не случилось.

Вкладывайте деньги в разные банки, если планируете большой депозит

Согласно закону «О страховании вкладов физлиц в банках РФ» в случаях, когда банк лишается лицензии, вкладчикам положено возмещение их депозитов в размере 100%. Но только при условии, что их размер не превышает 1 миллион 400 тысяч рублей. Именно эта сумма официально застрахована Агентством по страхованию вкладов (АСВ).

Если относиться ко вкладам параноидально, то лучшим вариантом будет разбивать большие депозиты на суммы размером 1,4 миллиона рублей и вкладывать их в разные банки. Это позволит сохранить часть денег, если какой-то из банков вдруг закроется. Поскольку страховая сумма — всего 1,4 миллиона рублей, не стоит вкладывать больше в банк, которому вы не доверяете. Спокойнее будет спаться.

Впрочем, так сильно стоит переживать о вкладах, если пользоваться маленькими банками, которые могут попасть под каток ЦБ. Если открывать депозиты в банках-«титанах» вроде ВТБ или Сбербанка, то с ними ничего не случится. По крайней мере, пока они считаются системообразующими и имеют огромные капиталы.

Не ориентируйтесь на самую высокую ставку, смотрите на условия в совокупности

Каждый депозит — это банковский продукт с определенными условиями и особенностями. Важно принять во внимание каждую деталь, чтобы выбрать самый удобный вариант. Годовая ставка — это еще не все, из чего состоит вклад.

Как минимум, ещё есть условия по досрочному снятию денег (в том числе частичному), внесению дополнительных денег и капитализации процентов. Поэтому необходимо смотреть на все условия, которые предлагает банк. Как минимум, стоит прикинуть — нужно ли вам будет снимать или добавлять деньги на депозит, удобна ли будет капитализация процентов и так далее.

Особенно стоит обратить внимание на срок вклада — как минимальный, так и максимальный. Еще один важный параметр — капитализация. В определенное время проценты по вкладу могут выплачиваться как на карту, так и добавляться к основной сумме депозита. В последнем случае на добавленную сумму снова будут начисляться проценты.

Что очень удобно, если вы делаете крупный депозит — капитализированные проценты могут принести весомую прибыль.

Даже не смотрите в сторону мелких банков, если собираетесь делать депозиты определенных категорий

Система страхования вкладов защищает депозиты клиентов в случае, если банк обанкротится.

За его счет можно вернуть до 1 миллиона 400 тысяч рублей либо 100% вклада, если сумма была меньше максимальной. Но так страхуются далеко не все депозиты, вложенные в обанкротившееся учреждение.

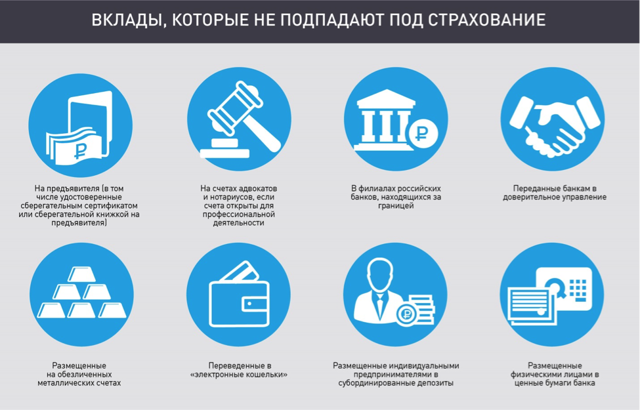

Согласно законодательству, Система страхования вкладов не отвечает за следующие депозиты:

депозиты в доверительном управлении банка;

инвестиции;

обезличенные металлические счета;

счета на предъявителя (или сберегательные сертификаты);

счета, размещенные в заграничных филиалах обанкротившегося учреждения;

электронные деньги.

То есть, например, если вдруг обанкротится «Киви Банк», а у вас на счету электронного кошелька была какая-то сумма — вам никто не сможет ее вернуть. Но если бы можно было открыть в этом банке полноценный депозит и положить на него деньги, то эту сумму АСВ было бы обязано вернуть вкладчику.

Именно поэтому не стоит делать такие вклады в маленьких или ненадежных банках. К сожалению, в случае банкротства государство не сможет вернуть вам деньги. И по закону оно будет право — ведь страхованию подлежат далеко не все депозиты. Если вам нужно открыть какой-то из перечисленных депозитов — лучше обратитесь к самым надежным банкам. В таком случае шанс на то, что вы потеряете деньги, будет стремиться к нулю.

Источник: https://finance.rambler.ru/money/41784423-8-sovetov-po-vyboru-nadezhnogo-banka-dlya-depozita-14-luchshih-vkladov/

Поиск вкладов, подобрать выгодный банковский вклад, выбрать банк для депозита | Банки.ру

Вклады в будут интересны многим, поскольку на 04.09.2019 для клиентов действуют привлекательные процентные ставки, применение которых позволяет потребителям извлекать максимальную прибыль.

Такие продукты отличаются быстротой их оформления, причем заявку по некоторым позициям вполне реально подать из дома.

В этом случае сберегательный счёт открывают дистанционно, выбирая конкретный продукт на официальном сайте организации и предоставляя информацию о себе через интернет.

Рекомендуется сравнить процентные ставки для каждой из предложенных позиций, а также уделить особое внимание продолжительности действия банковского договора.

Когда накопления нужно положить на короткий срок, лучше выбирать варианты с минимальным периодом.

Такое обстоятельство связано с тем, что, если клиент захочет раньше оговоренной в соглашении даты забрать деньги (полностью или частично), проценты пересчитаются в меньшую сторону — по ставке рефинансирования ЦБ РФ.

Сервисы Banki.ru

Если вы не знаете, какой конкретно накопительный счет открыть и как это сделать в режиме онлайн, то ответы на такие вопросы вы найдете на нашем портале. Для того, чтобы получить желаемый доход, крайне важно правильно подобрать наиболее подходящий депозит:

- мультивалютный;

- инвестиционный;

- пенсионный и т. д.

- что представляет собой само понятие «депозит»;

- на какие пункты обратить внимание при подписании договора;

- каким образом работает система страхования;

- как получить компенсацию в случае отзыва лицензии у банка;

- как инвестировать накопления на самых выгодных условиях с высоким процентом.

Большим плюсом нашего интернет-ресурса является то, что информация о доходности вложений обновляется здесь ежедневно. Поэтому наши посетители всегда могут получить и сравнить актуальные сведения о действующих предложениях.

Определенное значение имеет и порядок выплаты процентов. Одни потребители принимают решение о выборе в пользу ежемесячного получения дохода, другие готовы подождать до окончания срока договора, чтобы забрать сразу всю сумму.

Разнятся и условия открытия депозитов. Поэтому мы собрали в одном месте всю информацию об особенностях их оформления в различных банках. Вы можете изучить действующие предложения для частных лиц на нашем портале и выбрать самую выгодную для себя позицию.

Кроме того, на Banki.ru вы узнаете:

На сегодняшний день наибольшей популярностью среди потребителей пользуются сберегательные счета в рублях, а не в долларах или евро. При этом всегда можно оформить мультивалютный продукт и таким образом застраховаться от потерь при резком изменении курсов.

Источник: https://www.banki.ru/products/deposits/search/