15 октября 2018

Данная статья посвящена, пожалуй, одному из самых запутанных и трудных для исчисления налогу — НДС. Мы постараемся просто и доходчиво объяснить, что представляет собой НДС, кто его уплачивает, как правильно рассчитать НДС, по каким ставкам, и некоторые другие нюансы, помогающие лучше разобраться с этим непростым налогом. А теперь, обо всем по порядку. Итак, само название «налог на добавленную стоимость» говорит о том, что налог начисляется на стоимость товара (работ, услуг), добавленную исключительно вашей организацией при реализации этого товара (работ, услуг). Покупаем. Покупаем товар у поставщика по стоимости №1 – 50 000 руб. Сверху он накинул НДС№1 (18%) – 50 000* 18% = 9 000 руб. Итого мы купили товар по стоимости с НДС №1 – 50 000+ 9 000=59 000 руб.

Продаем.

Продаем товар по стоимости №2 – 55 000 руб. Накидываем НДС№2(18%) – 55 000*18% = 9 900 руб. Продаем товар по стоимости с НДС №2– 55 000+9 900=64 900

СТОИМОСТЬ №2 – СТОИМОСТЬ №1 = ДОБАВЛЕННАЯ СТОИМОСТЬ

То есть, по сути, разница между стоимостью №2 и стоимостью №1 и есть добавленная стоимость. А НДС рассчитывается арифметически именно с этой разницы. НДС=(55 000 – 50 000)*18%=900 руб.  Как зафиксировано в статье 143 НК РФ платить НДС должны компании и ИП, использующие общую систему налогообложения. Условно плательщики НДС распределяются на 2 группы: — налогоплательщики «внутреннего» НДС, который платится при реализации товаров, работ или услуг на территории нашей страны;

Как зафиксировано в статье 143 НК РФ платить НДС должны компании и ИП, использующие общую систему налогообложения. Условно плательщики НДС распределяются на 2 группы: — налогоплательщики «внутреннего» НДС, который платится при реализации товаров, работ или услуг на территории нашей страны;

— налогоплательщики «ввозного» НДС, уплачиваемого на таможне при ввозе товаров в Россию.

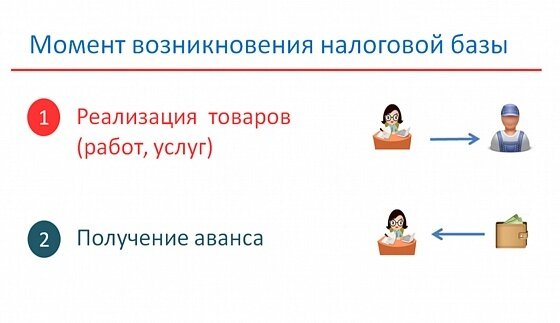

Обязанность уплаты НДС возникает в 2- х моментах: 1. день отгрузки 2. день оплаты товара (аванс)

в зависимости от того, какое из событий наступило ранее.

15 марта 1. Дт 62.1 Кт 90.1 – 236 000 р. — отгружен товар 2. Дт 90.3 Кт 68.02 – 236 000 р. — выставлен счет-фактура, начислен НДС Именно в этот день у нас и возникает обязательство перед бюджетом по уплате налога.

15 марта 1. Дт 62.1 Кт 90.1 – 236 000 р. — отгружен товар 2. Дт 90.3 Кт 68.02 – 236 000 р. — выставлен счет-фактура, начислен НДС Именно в этот день у нас и возникает обязательство перед бюджетом по уплате налога.

18 апреля

3. Дт 51 Кт 62.1 – 236 000 р. — оплачен товар.

15 марта Дт 51 Кт 62.2 – 236 000 р. — получен аванс от покупателя При получении предварительной оплаты от покупателя, у продавца есть 5 дней, чтобы выставить счет-фактуру на аванс, в день выставления счета- фактуры начисляется НДС, т.е. возникает наш долг перед бюджетом. Дт 76.АВ Кт 68.02 – 36 000 р. — выставлен счет-фактура на аванс, начислен НДС

15 марта Дт 51 Кт 62.2 – 236 000 р. — получен аванс от покупателя При получении предварительной оплаты от покупателя, у продавца есть 5 дней, чтобы выставить счет-фактуру на аванс, в день выставления счета- фактуры начисляется НДС, т.е. возникает наш долг перед бюджетом. Дт 76.АВ Кт 68.02 – 36 000 р. — выставлен счет-фактура на аванс, начислен НДС  18 апреля Дт 62.1 Кт 90.1 – 236 000 р. — отгружен товар

18 апреля Дт 62.1 Кт 90.1 – 236 000 р. — отгружен товар

Дт 90.3 Кт 68.02 – 36 000 р. — выставлен счет-фактура, начислен НДС

Дт 68.02 Кт 76.АВ – 36 000 р. — зачтен НДС с полученного аванса.

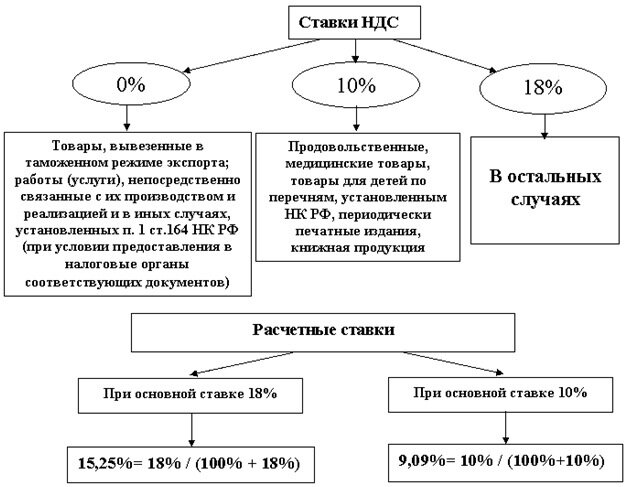

Руководствуясь 164 статьей НК РФ, можно определить существующие налоговые ставки НДС. 18%. Основная ставка составляет 18% — она применима для большинства объектов налогообложения. 10%. На некоторые группы продовольственных товаров, детские товары, медицинские препараты, книги распространяется ставка НДС, равная 10%. 0%. Экспортеры применяют ставку 0%, при условии документально подтвержденного факта экспортной сделки в налоговом органе. Налоговый кодекс предусматривает еще одно понятие, такое как расчетная ставка. Ее следует применять при поступлении авансов или предоплаты за товар. Рассчитывается она так: 18% : 118% или 10 %: 110% в зависимости от категории вышеупомянутых товаров. Получен аванс от покупателя за товар, облагаемый по ставке 18% в сумме 118 000 руб. Рассчитываем НДС по расчетной ставке 18% :118%. 118 000*18:118=18 000 руб. Для того, чтобы правильно рассчитать НДС к уплате изначально следует определить налоговую базу. Налоговая база – это сумма всех доходов, полученных организацией за расчетный период. Данная сумма равняется:

Руководствуясь 164 статьей НК РФ, можно определить существующие налоговые ставки НДС. 18%. Основная ставка составляет 18% — она применима для большинства объектов налогообложения. 10%. На некоторые группы продовольственных товаров, детские товары, медицинские препараты, книги распространяется ставка НДС, равная 10%. 0%. Экспортеры применяют ставку 0%, при условии документально подтвержденного факта экспортной сделки в налоговом органе. Налоговый кодекс предусматривает еще одно понятие, такое как расчетная ставка. Ее следует применять при поступлении авансов или предоплаты за товар. Рассчитывается она так: 18% : 118% или 10 %: 110% в зависимости от категории вышеупомянутых товаров. Получен аванс от покупателя за товар, облагаемый по ставке 18% в сумме 118 000 руб. Рассчитываем НДС по расчетной ставке 18% :118%. 118 000*18:118=18 000 руб. Для того, чтобы правильно рассчитать НДС к уплате изначально следует определить налоговую базу. Налоговая база – это сумма всех доходов, полученных организацией за расчетный период. Данная сумма равняется:

| Налоговая база | = | Стоимость реализованных товаров (работ, услуг) | + | Авансы полученные |

Расчет налоговой базы определен в ст.153 НК РФ. Следующим этапом будет непосредственное начисление НДС. Формула расчета НДС от суммы выглядит так:

- НДС = Налоговая база х Налоговая ставка (%)

- Следует помнить, что если деятельность компании предусматривает реализацию товаров, облагаемых по разным ставкам НДС, то налоговая база рассчитывается по каждой категории товара отдельно.

В начале статьи мы разбирали понятие «добавочная стоимость». Так вот, для того, чтобы налогоплательщик верно рассчитал именно свою «добавочную стоимость», и соответственно НДС, подлежащий уплате в бюджет, действует понятие – налоговый вычет (ст.171 НК РФ).

Вычет – это НДС, который вы уплатили либо поставщику товаров, услуг или работ в процессе вашей хозяйственной деятельности, либо на таможне при импорте товаров, а так же НДС, с сумм за поступивший товар или оказанные работы.

Вернемся к нашему примеру, разобранному в самом начале статьи.

НДС к уплате = НДС №2 –НДС №1

где

НДС №2 — налог, начисленный на стоимость товара при продаже. НДС №1 – НДС, который мы уплатили поставщику при покупке товара, другими словами налоговый вычет. По правилам ст.168 и ст. 169 НК РФ основным документом для целей правильного исчисления и уплаты НДС является счет-фактура. Именно в этом документе отражается сумма налога. Счет-фактура выписывается в течение пяти дней с того момента (дня), как мы отгрузили товар или оказали какую-нибудь работу или услугу, либо в течение пяти дней с того момента, как мы получили оплату за товар, который еще не отгрузили, то есть получили предоплату или аванс. Вспоминаем раздел этой статьи о моментах возникновения обязательства по НДС. Продавец должен учитывать счета-фактуры, которые сам выписал покупателю в журнале учета выставленных счетов-фактур. Хотя на сегодняшний день это право, а не обязанность. Но все же я рекомендую придерживаться старых правил, чтобы удобно было вести учет, тем более, что эта форма сохранилась во многих бухгалтерских программах. Далее ее необходимо зарегистрировать в книге продаж. Вот это уже важный налоговый документ! На основании этого документы вы будете заполнять декларацию по НДС. А так же ее по необходимости могут затребовать налоговые органы. Книга покупок В свою очередь, чтобы иметь право на вычет по НДС, вам необходим счет-фактура, полученный от поставщика. Подтвердить уплату НДС при импорте следует документом, в котором зафиксирована уплата налога на таможне. «Входящие» счета-фактуры регистрируются в журнале учета полученных счетов-фактур и в книге покупок.

Вычитание суммы «входящего» налога покупок, отраженного в книге покупок из суммы «исходящего» налога, учтенного в книге продаж и есть НДС, который нужно в сроки уплатить в бюджет.

Книга покупок скачать бланк

Книга продаж скачать бланк Счет-фактура скачать бланк В бухгалтерском учете НДС, полученный от покупателей и подлежащий уплате в бюджет, имеет отражение на счете 68.02 «Расчеты с бюджетом по НДС».

Оборот по Дебету 68.02

Дт 68.02 Кт 19 Принят НДС к вычету

- Дт 68.02 Кт 51 Перечислен НДС в бюджет

- Дт 68.02 Кт 76АВ Зачтен НДС с аванса полученного

- Дт 68.02 Кт 76ВА Принят к вычету НДС с аванса, выданного поставщику

- Обороты по Кредиту 68.02

Дт 90.3 Кт 68.02 Начислен НДС с отгрузки

Дт 76.АВ Кт 68.02 Начислен НДС с аванса полученного

Дт 76.ВА Кт 68.02 Восстановлен НДС с аванса, выданного поставщикам

В качестве шпаргалки Вы можете использовать вот эти типовые бухгалтерские проводки хозяйственных операций по учету НДС:

1) день отгрузки (передачи) товаров (работ, услуг)

Дт сч. 62.1 Кт сч. 90.1 — товар отгружен

Дт сч. 90.3 Кт сч. 68.2 — выписан счет-фактура, начислен НДС в бюджет

2) день оплаты, в счет предстоящих поставок товаров (выполнения работ, оказания услуг).

Дт сч. 51 Кт сч. 62.2 — получен аванс от покупателя

Дт сч. 76 АВ Кт сч. 68.2 — выставлен счет-фактура на аванс, начислен НДС с аванса

3) день оприходования товара от поставщика

Дт сч. 41 Кт сч. 60 – получен товар от поставщика

Дт сч. 19 Кт сч. 60 – выделена сумма НДС, относящегося к оприходованным товарам Дт сч.68.2 Кт сч. 19 – получен счет-фактура от поставщика.

Рассмотреть пример отражения НДС на счете 68.2 на конкретных цифрах и хозяйственных операциях можно в этом фрагменте урока

Остались вопросы по расчету и учету НДС? Требуется больше? Пройдите курс для начинающих бухгалтеров «Бухучет и налогообложение для начинающих + 1С 8.3. Практикум.» Уникальная методика, применяемая на данном курсе, позволяет пройти обучение в форме стажировки в реальной компании.

Программа курса одобрена Департаментом образования г. Москвы и полностью отвечает стандартам в области дополнительного профессионального образования.

Матасова Татьяна Валерьевна эксперт по вопросам налогового и бухгалтерского учета

Источник: https://cpb-runo.ru/news/tax/kak-pravilno-rasschitat-nds-ot-summy-primery/

Онлайн калькулятор НДС

Как рассчитать НДС (20%) для юридических лиц на калькуляторе НДС

Вы представитель организации или индивидуальный предприниматель и хотите понять, как посчитать сумму с НДС, чтобы включить налог в итоговую цену товара, или узнать, как выделить НДС из суммы? Чтобы использовать онлайн НДС калькулятор, нужно выполнить единственное действие — ввести число в строку.

Справа появятся выделенный и начисленный налог, а также сумма продажи или покупки с учетом и без учета налога.

Так как некоторые товары облагаются по ставке 10%, то в строке «ставка налога» возможно изменение значения, калькулятор НДС формирует значение с учетом этой ставки.

В полях справа тут же появятся правильные итоговые цифры.

Расчет НДС для чайников. Популярные вопросы

Что это за налог и какие суммы им облагаются?

Налог на добавленную стоимость государство берет с организаций и предпринимателей, которые продают товары, услуги, работы и ввозят продукцию через таможню. Чтобы понять, с чего взимается этот косвенный платеж в бюджет, разберемся, что такое добавленная стоимость.

Добавленная стоимость — это разница между ценой покупки товара и ценой его реализации. Фактически это наценка, которую сделал продавец, именно с нее и следует заплатить в бюджет.

Обложению обязательно подлежат все полученные авансы и стоимость любой продукции, которую организация или ИП отдает даром (в этом случае онлайн калькулятор НДС поможет начислить исходя из средней рыночной стоимости товара или услуги).

Как вычислить НДС от суммы?

Проще всего разобрать на наглядном примере, что представляет собой выделение НДС из суммы, в том числе посмотрим, как высчитать НДС 20% от суммы.

Пример: Вы руководитель организации и купили продукт у поставщика за 120 рублей. Из них 20 рублей — сумма обязательного платежа в бюджет по ставке 20%, которую вы заплатили, так как она включена в стоимость товара. Без такого обязательства на добавленную стоимость покупка стоила бы 100 рублей.

Продать этот продукт вы хотите за 180 рублей — с наценкой 50%. Поэтому к его стоимости вы добавляете 20%, которые заплатит покупатель товара. 20% от 180 рублей — составляет 36 рублей. Значит, вы продаете товар за 216 рублей с учетом налога. Ваша фирма не платит в бюджет всю выручку, которую получит от покупателя.

Заплатить нужно с той части цены, которую вы добавили или наценили при продаже. Те 20 рублей, которые вы заплатили поставщику при покупке, вычитаются из итога в 36 рублей. Таким образом размер платежа, который вы должны отправить государству, составит 36 – 20 = 16 рублей.

Посчитать именно эту цифру помогает онлайн калькулятор НДС.

Плательщики

В России этот налог платят все юридические лица и индивидуальные предприниматели, кроме:

- хозяйствующих субъектов, использующих УСН;

- плательщиков ЕНВД;

- тех налогоплательщиков, чья выручка за год составила не более 2 млн рублей (чтобы освободиться от статуса плательщика и необходимости платить, подайте заявление в территориальную инспекцию ФНС).

Ставки и объекты налогообложения

Существуют 2 обычные ставки:

- 20% — основная;

- 10% — пониженная.

- И одна льготная:

- Чаще применяется основная — 20%.

- Пониженная ставка 10% действует при продаже тех видов товаров, которые прямо перечислены в Налоговом кодексе:

- детские товары;

- учебная литература;

- продовольственные товары, приведенные в статье 164 НК РФ;

- некоторые медицинские товары;

- племенные животные.

Льготную нулевую ставку, как и десятипроцентную, используют при продаже товаров, работ и услуг из четко ограниченного перечня (статья 164 НК РФ). Один из пунктов списка — экспорт. Право использовать ставку 0% подтверждается документально.

Что такое расчетная ставка?

Иногда размер платежа нужно вычислить с доходов с уже содержащимся в них налогом. Тогда применяется обратный способ расчета по формулам:

Это и есть расчетные ставки 20/120 или 10/110. Однако проще всего осуществит расчет онлайн калькулятор НДС, в котором уже учтены все расчетные ставки. Выделить НДС онлайн можно буквально в несколько щелчков мышкой.

Пример: Фирма получила аванс в сумме 120 рублей с учетом налога. Как рассчитать НДС от суммы в этом случае? Налог с такого аванса платят с применением обычной общепринятой расчетной ставки.

Он составит: 120 * 20/120 = 20 рублей. Выделение НДС из суммы в этом случае дает такой же итог, как при использовании обычной ставки 20%.

Расчетная формула выделения НДС поможет проверить, правильно ли вы сделали вычисления по обычной ставке.

Случаев, когда используется расчетная ставка, — семь, они перечислены в статье 164 Налогового кодекса. Платеж в бюджет рассчитывается так, только если в выручку, полученную от покупателя он уже включен и необходимо выяснить, как посчитать НДС от суммы стоимости товара, работы или услуги.

Это необходимо:

- При получении средств за товары из списка статьи 162 НК РФ. Это:

- деньги, которые фирма получает при продаже как финансовую помощь или для пополнения фонда;

- доход в виде процента за оплату продукции векселями или облигациями или в виде процента, который выше основной ставки ЦБ;

- доход от страховых выплат при неисполнении обязательств партнёрами.

- При получении авансов за предстоящую поставку или передачу имущественных прав.

- При удержании суммы налоговыми агентами.

- При продаже приобретенного имущества.

- При продаже сельхозпродукции.

- При перепродаже автомобилей, купленных у физических лиц.

- При передаче прав на имущество по пунктам 2-4 статьи 155 НК РФ.

Итак, когда мы знаем, как вычесть НДС 20% от суммы, можно рассмотреть вопрос, чем может помочь формула начисления НДС при определении суммы положенного налогоплательщику вычета. Ведь к этому вопросу налоговики всегда относятся с наибольшим подозрением.

Что такое налоговый вычет?

Вычет — фактически это тот налог, который вы заплатили, покупая товар у поставщика, в составе его цены. Не существует продукции, стоимость которой не содержала бы в себе такой части. Даже при поступлении товаров из-за границы они облагаются налогом при пересечении пределов РФ по их таможенной задекларированной стоимости.

При дальнейшей продаже продукции по назначенной вами цене вы должны бюджету за минусом этой суммы. При этом у вас должны быть документы от поставщика, доказывающие покупку продукции и оплату включенного в стоимость НДС. Подтверждением могут в большинстве случаев являться счета-фактуры.

Кроме предъявленных поставщиками сумм принять к вычету можно (статья 171 НК РФ):

- удержанный при ввозе на таможне;

- заплаченный в бюджет при продаже, если покупатель потом отказался и вернул товар;

- заплаченный заранее, если потом договор расторгнут и предоплата возвращена;

- предъявленный подрядчиком при капитальном строительстве или монтаже (демонтаже) основных средств;

- предъявленный поставщиками товаров, нужных для собственных строительных нужд фирмы;

- заплаченный в бюджет при строительстве для нужд фирмы;

- перечисленный в бюджет налоговыми агентами;

- заплаченный в связи с командировочными или представительскими расходами;

- уплаченный за ранее не подтвержденный бумагами экспорт после подтверждения;

- уплаченный со стоимости имущества, входящего в уставной капитал.

Как рассчитать НДС (20%) для ИП

Пользуйтесь тем же калькулятором НДС. Для ИП он рассчитывается так же, как и для организаций. В сроках уплаты тоже нет никакой разницы — налогоплательщики подают декларацию и платят в бюджет до 25-го числа месяца, идущего за отчетным кварталом.

Как посчитать НДС 20% от суммы (формула)

Формула расчета НДС поможет сделать это быстро и без проблем. Вот принцип, который используется в калькуляторе, чтобы осуществить вычисление НДС в случае, если налог включен в стоимость.

Например, это необходимо, чтобы корректно поставить на учет основные средства или просто понять, сколько вы переплатили государству. Если понять принцип, то делать расчет можно и без помощи сервиса.

Вдруг под рукой не окажется интернета?

Чтобы выделить НДС: разделите нужную величину на 1+20% (это 1,20), затем отнимите исходную сумму, умножьте на –1 и округлите до копеек в ближайшую сторону.

Разберем формулу на нашем примере: выделим сумму по ставке 20% из 120 рублей.

Начислить НДС на нужную сумму еще проще. Если величину дохода без НДС умножить на 0,20, получится сумма самого налога, а если умножить на 1,20 — стоимость товара с учетом налога.

Снова простейший пример: начисляем НДС 20% на 100 рублей.

Источник: https://ppt.ru/calc/nds

Как высчитать сумму без НДС примеры расчета формулы

В статье – подробно о том, как высчитать сумму без НДС: правильные формулы, примеры расчета, бесплатные документы, справочники, полезные ссылки.

Гость, получите бесплатный доступ к программе БухСофт

Полный доступ на месяц! — Формируйте документы, тестируйте отчеты, пользуйтесь уникальным сервисом экспертной поддержки «Системы Главбух».

Позвоните нам по телефону 8 800 222-18-27 (бесплатно).

Правильно рассчитать НДС и вовремя заплатить его в бюджет вам помогут эти справочники и образцы документов. Скачивайте бесплатно:

Заполнять декларации по НДС и сдавать их через интернет вы можете в программе БухСофт. Она отправит отчетность онлайн в автоматическом режиме. Перед отправкой любой отчет тестируется всеми проверочными программами ФНС. Попробуйте бесплатно:

Заполнить декларацию онлайн

Налог на добавленную стоимость (НДС) – это один из федеральных налогов, который должны платить фирмы и предприниматели, работающие на общей налоговой системе, если они продают или передают даром облагаемое имущество, выполняют облагаемые работы или услуги, на условиях предоплаты или последующей оплаты. Кроме того, обязанность начислить и уплатить налог возникает при ввозе имущества в Россию (то есть импорте), а также при осуществлении монтажно-строительной деятельности для собственных нужд.

В Налоговом кодексе установлены исключения по правилам налогообложения для определенных операций и видов имущества, работ или услуг. По таким операциям начислять НДС либо не нужно, либо необходимо по сниженной ставке. Расчет налога по пониженной ставке аналогичен расчету по ставке 18 процентов.

Как рассчитать НДС 18 процентов

При наличии налоговой базы, как рассчитать НДС 18 процентов, покажет формула:

Пример 1

Как рассчитать НДС 18 процентов

ООО «Символ» договорилось с ООО «Монолит» о продаже 1000 ед. товара по цене 20р. за единицу. Товар облагается налогом по ставке 18%. Договорная цена отгрузки, то есть налоговая база – 20 000р.

Подставив числа в формулу, получим, что налог по такой отгрузке составляет 3600р. (1000 ед. х 20р. х 18%).

Если реализация товаров облагается налогом по ставке 10%, формула для расчета аналогична.

Пример 2

Вспомним условие примера 1 и предположим, что отгрузка товара в количестве 1000 ед. по цене 20р. за единицу облагается налогом по ставке 10%. Налог по такой отгрузке составляет 2000р. (20 000р. х 10%).

Как рассчитать сумму с НДС

Если известна налоговая база и ставка налога, то определить стоимость отгрузки с учетом налога можно по формуле:

Пример 3

Возьмем условие примера 1, где договорная цена отгрузки по товары составляет 20 000р. По формуле определим стоимость поставки с учетом налога в размере 23 600р. (20 000 р. + 20 000р. х 18 / 100).

Если реализация товаров облагается налогом по ставке 10%, формула для расчета аналогична.

Пример 4

Вспомним условие примера 2 и по формуле определим стоимость поставки с учетом налога в размере 22 000р. (20 000 р. + 20 000р. х 10 / 100).

Как высчитать НДС из суммы

Если известна стоимость отгрузки с учетом налога, то, зная налоговую ставку, можно определить выделить из суммы НДС.

Как высчитать НДС из суммы, покажет формула:

На практике эту формулу можно применить при реализации имущества, работ и услуг в России на условиях предоплаты – частичной или 100%-ной.

Пример 5

Как высчитать НДС из суммы

Вспомним условие примера 1 и допустим, что «Символ» продает «Монолиту» товары на условиях 100%-ной предоплаты. В таком случае «Монолит» перечисляет «Символу» 23 600р.

Из общей суммы предоплаты можно рассчитать сумму налога – она составляет 3600р. (23 600р. х 18/118). В таком случае цена товаров без налога – 20 000р. (23 600р. – 3600р.).

Если реализация товаров облагается налогом по ставке 10%, формула для расчета аналогична.

Пример 6Возьмем условие примера 2 и допустим, что «Символ» продает «Монолиту» товары на условиях 100%-ной предоплаты. В таком случае «Монолит» перечисляет «Символу» 22 000р.

Из общей суммы предоплаты можно рассчитать сумму налога – она составляет 2000р. (22 000р. х 10/110). В таком случае цена товаров без налога – 20 000р. (22 000р. – 2000р.).

Как посчитать сумму без НДС

Зная сумму налога, нужно вычесть ее из общей цены отгрузки. Однако есть более удобный вариант расчета. Как посчитать сумму без НДС в одно действие, покажет формула:

Пример 7Как посчитать сумму без НДС

Возьмем числа из примера 1 и с помощью формулы для расчета суммы без налога в один шаг получим: 20 000р. (23 600р. / 1,18).

Полезные документы

Ознакомившись с расчетами по НДС, не забудьте посмотреть следующие ссылки, которые помогут в работе:

Источник: https://www.BuhSoft.ru/article/1590-kak-vyschitat-bez-nds

Ндс для чайников: пример расчета

НДС – это налог на добавленную стоимость товарной продукции. По сути, это косвенный налог, который платят организации, реализующие ту или иную продукцию, а также оказывающие услуги. Кто платит и как рассчитывается налог с примером расчета для чайников рассмотрим далее.

Что такое НДС?

НДС – это своего рода пошлина, которая автоматически включается в стоимость каждого вида товара и услуги. Потребитель приобретает продукцию с уже добавленным налогом.

Грамотный расчет НДС осуществляется на основании трех ставок:

- Нулевая, то есть налог не начисляется при работе с экспортом товара с последующей его реализацией;

- 10% — используется для особой категории товаров. Это продукты, без которых невозможно прожить. Сюда можно отнести молоко, хлеб, лекарственные препараты, крупы. В кризисный период перечень подобных товаров увеличивается;

- 18% — самая популярная. Все товары, которые не входят в вышеуказанные категории обсчитываются именно по этой ставке:

Получите 267 видеоуроков по 1С бесплатно:

Процесс начисления НДС осуществляется двумя основными способами. В первом случае полученная от реализации товара выручка полностью облагается налогом, а потом из нее вычисляют НДС. Во втором процесс начисление осуществляется по специальной ставке, которая состоит из увеличения стоимости на тот или иной сегмент реализуемой продукции.

Ндс для чайников — пример

Основными плательщиками НДС являются организации и предприниматели, которые работают на основной системе налогообложения. Рассчитать сумму с НДС можно используя следующие формулы:

- С = НБ на 1,18 — по ставке 18%.

- С = НБ на 1,10 — по ставке 10%, где НБ – это сумма без налога.

Чтобы понять, как рассчитывается и оплачивается налог, можно рассмотреть следующий пример.

ООО «Стройсервис» реализует блоки из бетона объемом партии 100 тысяч штук по цене 55 руб. за штуку. При этом ставка НДС составляет 18%, а налог в стоимость продукции не включен.

Расчет в подобной ситуации выглядит следующим образом:

- Сначала определяется стоимость партии без НДС, то есть сумма налога — 55 руб. умножаются на 100 000 штук. Получается 5 500 000 руб;

- Подсчитывается НДС от суммы — 5 500 000 на 18/100 = 990 000 руб;

- Сумма с НДС — 5 500 000 + 990 000 = 6 490 000 руб.

На основании проведенных расчетов в счетах и фактурах потребуется указать такие данные, как стоимость без НДС 5 500 000 руб, НДС 18% — 990 000 руб, всего с НДС 6 490 000 руб.

Для получения возможности платить налог по сниженной ставке, одновременно со счетом-фактурой нужно будет иметь еще и накладную на товар. Отсутствие данных документов может повлечь полную оплату налога на добавленную стоимость.

Правила оплаты НДС

Налог, начисленный на добавленную стоимость оплачивается в процессе заполнения стандартной налоговой декларации. Законом установлены отчетные периоды, при которых до 25 числа в налоговые органы подается грамотно составленная декларация, на основании которой осуществляется оплата начисленного НДС.

Оплата налога и сдача отчетности осуществляется поквартально. Своевременное заполнение, а также оплата всех начисленных налогов гарантированно положительно сказывается на общей деятельности компании, избавляя ее владельцев от пени и начисления штрафов.

Источник: https://BuhSpravka46.ru/nalogi/nds/nds-dlya-chaynikov-primer-rascheta.html

Как рассчитать НДС к уплате: онлайн калькулятор, формула расчета, примеры

В соответствии с законодательством, реализация продукции и оказание услуг в РФ сопровождается уплатой налога НДС.

На сегодняшний день ставка НДС — 18%. В некоторых случаях применяется льготная ставка, которая составляет 10%.

Обычная и льготная ставки очень широко используются в налоговом учете, с ней имеют дела бухгалтера, экономисты, аудиторы, налоговые консультанты и пр. В данной статье будут рассмотрены следующие вопросы:

- как рассчитать сумму НДС?

- как быстро посчитать сумму с НДС?

- как вычесть налог на добавленную стоимость из суммы?

- как рассчитать НДС от суммы: онлайн-калькулятор, формула расчета, примеры.

Как рассчитать НДС 18% от суммы?

В статье рассмотрим методы расчета НДС с помощью онлайн-калькулятора и формулы. Данный расчёт нужен в случаях, когда его нужно добавить в стоимость товара или услуги, а также для внесения полученных значений в налоговую декларацию.

Как посчитать (выделить, начислить) 18-10%% НДС — онлайн-калькулятор

Для расчёта суммы НДС 18% (или 10%) можно воспользоваться онлайн-калькулятором — инструментом автоматического расчёта по заданной сумме на странице сайта.

Самостоятельный расчёт НДС по формуле (пример)

Расчет НДС, который в обязательном порядке начисляется на все реализованные товары и предоставленные услуги, делается по следующей формуле:

НДС = БдН х СтН / 100, где:

- БдН — налогооблагаемая база;

- СтН — ставка налога для данной категории товаров или услуг.

Как рассчитать НДС от суммы: онлайн-калькулятор, формула расчета, примеры?

Пример 1

Пример № 1: ООО «Куб» оказало услуги клиенту и предоставляет ему счет к оплате. Стоимость оказанных услуг составляет 8 650 руб. Ставка НДС — 18%.

Применив формулу, получаем: НДС = 8 650 х 18 / 100 = 1 557 руб.

Следовательно, организация выставляет клиенту счет за оказанные услуги, в который включена стоимость услуг + НДС, рассчитанный на эту стоимость. В этом случае счет для клиента будет содержать:

- Наименование видов работ и их перечень.

- Раздел «Итого», где будет указана стоимость оказанных услуг — 8 650 руб.

- НДС — 18% и сумму этого налога — 1 557 руб.

- Раздел «Всего к оплате», состоящий из стоимости работ и НДС.

Итого к оплате = 8 650 + 1 557 = 10 207 руб. Именно эту сумму должен выплатить клиент организации.

Пример 2

Пример № 2: ООО «Интеграл» осуществило поставку детского питания на сумму 28 200 рублей. Данная категория товара в России относится к льготной категории и ставка НДС для нее составляет 10%.

Используя вышеуказанную формулу, производим расчет: НДС = 28 200 х 10 /100 = 2 820 руб.

Общая сумма, которую должен оплатить покупатель детского питания составляет: 28 200 + 2 820 = 31 020 руб.

Как вычесть НДС из общей суммы

Обратный расчет, когда известна итоговая стоимость товара или услуги и необходимо выделить из нее НДС. Как высчитать НДС 18%, который включен в стоимость товара? Для расчета применяется следующая формула: НДС = Итоговая стоимость х 18 /118 — 18% ставка. Или, если речь идет о льготной ставке налога: НДС = Итоговая стоимость х 10/110 — 10% ставка.

Пример 3

Пример № 3: ООО «Лагуна» должна оплатить счет, выставленный ИП за оказание определенных услуг. Итоговая сумма оплаты по счету составляет — 63 200 руб.

К услугам, указанным в счете, применяется НДС по обычной ставке — 18%. Как рассчитать, сколько составляет НДС? Используем формулу: НДС = 63 200 х 18 / 118 = 9 640 руб. 68 коп.

Рассчитанная сумма НДС указывается в декларации для налогового вычета.

Быстрый расчет стоимости с НДС по коэффициенту

- Многие налоговики, бухгалтеры и экономисты при расчете НДС используют не вышеописанные формулы, а коэффициенты. Например, при расчете НДС на реализованную продукцию (как в примере № 1) искомую величину можно вычислить так:

- 8 650 х 1,18 = 10 207 руб.

- Обратный расчет (как в примере № 3):

- 63 200 х 0,152542 = 9 640 руб.

Коэффициенты не отображают смысл налога на добавленную стоимость, а только помогают рассчитывать его более упрощенно.

При любом, даже незначительном, изменении ставки налога, вышеуказанные коэффициенты потеряют значимость. Применять их можно только для расчета НДС по ставке 18 или 10%. Еще один нюанс — при использовании коэффициентов часто происходит некорректное округление, а именно — во второй цифре после запятой.

Поэтому, большинство бухгалтеров все-таки предпочитают использовать формулы для расчета НДС, которые дают гарантированно правильный результат.

Источник: https://paychek.ru/kak-rasschitat-nds-formula-rascheta-primery/

Как посчитать ндс от суммы по процентным ставкам — формулы определения размера налога

В Российской Федерации налог на добавленную стоимость выступает одним из основных источников наполнения государственного бюджета. По величине поступлений в казну с НДС можно сравнить, пожалуй, только налог на прибыль. Естественно, государство уделяет очень большое внимание правильности расчёта налога и соответствию профиля деятельности предприятий установленным государством ставкам.

Налог на добавленную стоимость (НДС) относится к косвенным налогам. Суть его заключается в том, что в бюджет государства взимается сумма добавленной стоимости, которая неизбежно возникает в процессе производства или продажи товаров и услуг. Т.е. сумма НДС прибавляется к цене реализации.

Расчёт НДС производится с помощью специальных формул. Особой сложности этот процесс собой не представляет, поэтому расчёт можно выполнять как самостоятельно, так и прибегать к помощи специализированных программ для бухгалтеров.

Согласно ст. 164 НК РФ для резидентов страны на облагаемые налогом товары и услуги установлена ставка НДС, равная 18%.

Существует также ряд категорий налогоплательщиков, которым по профилю деятельности предоставляется возможность работать по сниженной ставке НДС – 10%. К этим категориям относятся:

2014 год не привнёс никаких законодательных изменений касательно величины ставок налога на добавленную стоимость. Таким образом, ставки остаются на прежнем уровне и составляют 18% для предприятий, находящихся на общей системе налогообложения, и 10% для тех, кто работает по упрощённой системе.

Кроме вышеперечисленных, существует ещё один вариант величины ставки НДС – 0%. Это говорит о том, что деятельность некоторых предприятий не облагается налогом на добавленную стоимость или эти предприятия освобождены от уплаты НДС в государственный бюджет.

Итак, для начала разберёмся с теми категориями налогоплательщиков, которые обязаны уплачивать в казну сумму налога на добавленную стоимость. Согласно законодательному источнику – Налоговому кодексу Российской Федерации – уплачивать НДС обязаны:

Однако в том случае, если выручка от реализации без учёта НДС конкретного предприятия или предпринимателя в течение трёх последних календарных месяцев составила не более двух миллионов рублей, данная организация или ИП может получить освобождение от уплаты НДС в бюджет. Правда, это не касается дохода от операций по импорту и подакцизным товарам.

При желании пользоваться освобождением от уплаты налога нужно подать в налоговую инспекцию необходимый пакет документов, касающихся деятельности предприятия, и заполненную форму уведомления. Сделать это нужно до 20-го числа того месяца, с которого хотят получить освобождение.

В ситуации, когда в течение льготного года за какие либо последовательные три месяца был превышен лимит 2 млн. рублей, налогоплательщик обязан уплатить НДС в полном объёме за тот месяц, когда был превышен объём выручки. Это же касается продажи импортных и подакцизных товаров. Если этого не сделать самостоятельно, налоговая инспекция после выявления нарушения наложит штрафы и пени.

Для того, чтобы рассчитать сумму налога на добавленную стоимость, нужно знать следующую формулу:

где S – стоимость товара без НДС.

Допустим, стоимость товара без добавления налога составляет 1 000 рублей – эта сумма называется налоговой базой. Предприятие работает на общей системе налогообложения. Следовательно, используя формулу (1), получаем:

Именно по такой цене данный товар будет доступен конечному потребителю.

В тех случаях, когда нам известна цена продукта с уже заложенным в неё налогом, т.е. требуется выделить НДС от конкретной суммы, используется модифицированный вариант первой (или второй) формулы:

- Например, отпускная стоимость товара равняется 1 000 рублей. Для того, чтобы вычислить сумму налога на добавленную стоимость, производим следующий расчёт:

- 1 000 / 1,18 = 847 (руб.)

- Если известны суммы налоговой базы и отпускной стоимости товара, путём простого расчёта можно выделить сумму НДС:

- 1 180 – 1 000 = 180 (руб.)

Т.е. сумма НДС, начисленного налогоплательщиком общей системы на товар, стоимостью 1 000 рублей, составит 180 рублей.

Также сумму НДС можно определить другим способом. Для этого потребуется только лишь знать налоговую базу, т.е. стоимость товара до начисления налога, и процентную ставку согласно виду деятельности:

Обратимся к нашему примеру. Как рассчитать НДС в данном случае?

Как мы можем видеть, получилась та же сумма НДС, что и при использовании формулы (5), только на основе одного, а не двух показателей.

Таким образом, расчёт суммы налога на добавленную стоимость не представляет собой ничего страшного, требуется лишь внимательность и скрупулёзность, да и то на первых порах, пока это не войдёт в привычку.

С сайта: http://svoy-business.com/yuridicheskie-voprosyi/nalogi-i-nalogooblozhenie/kak-rasschitat-nds.html

Про НДС или налог на добавленную стоимость слышали многое, но не все до конца понимают, что же он собой представляет, как рассчитывается и т. д. Особенно важен этот вопрос для предпринимателей и их клиентуры.

НДС – это особый вид налога. Он устанавливается в том случае, если предприятием, компанией создается дополнительная рыночная ценность.

Налог на добавленную стоимость возник в середине ХХ века, во Франции. Изобрел его экономист Морис Лоре.

НДС появился как альтернатива налогу с продаж, который выплачивался со всей выручки (вне зависимости от того, насколько удачно была проведена продажа и какой в итоге оказалась прибыль с нее). Разумеется, для предпринимателей, имеющийся налог с продаж, был неудобен и невыгоден. Поэтому и был введен налог, согласно которому учитывалась реальная прибыль, а не выручка.

Налог на добавленную стоимость появился в России в 1992 году. Тогда ставка налога была весьма высокой – 28 процентов. Обусловлено это было тем, что было необходимо поддерживать доходы бюджета на том же уровне, что и годом ранее (когда действовал налог с оборота и продаж). Такая ставка в момент введения налога была гораздо выше, чем в других странах.

Ставка же в 10% используется при продаже отдельных продовольственных товаров и товаров для лиц детского возраста, список которых находится в п. 2 ст.164 НК РФ.

C самого начала 2002 года эта ставка также используется при продаже периодики, учебной и научной продукции, лекарств или медицинских изделий (п. 3-4 ст.

В 2015 году размер ставки налога останется прежним. Ранее предлагалось снизить налог до 13 %, но от этой идеи правительство отказалось. Напротив – рассматривается вопрос об увеличении до 20%. Однако на текущий год величина ставки зафиксирована и составляет 18%. Таким образом, величина НДС в 2015 году – как базового, так и пониженного, остается неизменным.

Итак, теперь разберем один из самых главных вопросов – кто же все-таки является субъектами налогообложения со стороны налога на добавленную стоимость. Ими, как правило, выступают различного рода организации (в том числе некоммерческие) и предприниматели.

Фактически же, всех плательщиков налога можно поделить на две группы:

В том, что касается вопросов связанных с НДС — существует возможность его вычета. Что под этим подразумевается, рассмотрим подробнее.

Это право компании (организации) снизить размер НДС на налоговые вычеты. Это право может распространяться на:

Фактически, вычет – это НДС, который поступает от поставщика услуг, товара, работ. Он нужен для того, чтобы не выплачивать налог дважды. Те деньги, что вы выплачиваете в совокупности с купленными товарами или услугами возмещаются из бюджета. Делается это, по той причине, что поставщик со своей стороны обязан уплатить в бюджет.

В данном случае, пристальное внимание уделяется следующим вещам:

Соблюдение данных правил помогают выявить незаконные способы восполнения налога на добавленную стоимость из бюджета.

Кроме того, вычет применяется к размеру налога по товару, работам и услугам в случае, если покупатель отказывается от них. Тогда в учете делаются поправки.

Таковы основные объекты налогового вычета, условия и порядок его осуществления.

В том случае, если вы знаете сумму денег вместе с налогом, заложенным в нее и хотите узнать сколько будет составлять сумма без НДС, то вам следует воспользоваться формулой под номером три. В принципе, ничего сложного в ней тоже нет. Вам всего лишь навсего надо взять сумму с НДС (обозначим ее Sн) и разделить на 1.18. Таким образом, мы получаем: Sн/1.18 = S.

Приведем пример: 118 (сумма НДС) разделить на 1.18 (ставка НДС) = 100 (сумма без НДС).

Как видно из примера, рассчитать сумму не составляет труда. Главное – иметь под рукой калькулятор.

Если мы знаем размер налоговой базы и выпускной цены товара, или скажем, работ, то путём несложных манипуляций можно выделить сумму налога. Для этого нам понадобитсячетвертая и последняя формула расчета НДС – это выделение НДС из общей суммы. Скажем, нам известна сумма с НДС (те же 118 рублей), а нам надо вычислить размер самого НДС.

Для этого используем следующую формулу: Сумма с НДС (Sн) минус сумма с НДС разделенная на размер ставки НДС (1.18 в нашем случае).

Мы знаем, что 118/1.18 = 100. И если из 118 (суммы с НДС) мы вычислим 100 (сумма без НДС, рассчитанная по третьей формуле), то получим размер самого НДС. Таким образом, расчёт величины налога на добавленную стоимость не представляет из себя ничего страшного или сверхсложного. Требуется лишь концентрация и пристальная внимательность, да и то до тех пор, пока это не войдёт в привычку.

Так каков же итог? Неужели НДС может нанести материальные убытки бизнесу? В том-то и дело, что это оказывается не так. Получается, что продукт (включая НДС) оплачивает покупатель, а не организация, которая добавляет стоимость. В целом же, НДС удобен как налог и сравнительно несложно ведутся расчеты, связанные с ним.

С сайта: http://corphunter.ru/ip/otchet/kak-poschitat-nds-osnovnye-momenty.html

Как считать НДС, знает каждый бухгалтер или экономист. Но подобный вопрос возникает не только у них, но и у представителей других служб. Чтобы сотрудники коммерческой службы, отдела закупок и маркетологи могли правильно определить НДС, им нужно усвоить несколько несложных формул.

Компания-продавец на основании п. 1 ст. 168 НК РФ добавляет к стоимости товара НДС и предъявляет указанную сумму покупателю. При этом неважно, что является предметом сделки — товар, имущество, услуга или работа.

- Для решения данных проблем применяются различные формулы.

- Проще всего освоить, как считать НДС от суммы, поскольку для этого применяется простое процентное вычисление:

- где: ПЦ — продажная цена без налога;

- Стн — применяемая ставка налога (18 или 10%).

- Выделение налога из итоговой стоимости также не должно вызывать больших трудностей. Алгоритм вычислений будет зависеть от применяемой ставки:

- где: Итс — общая сумма продажи с НДС.

- Для того чтобы узнать, как посчитать сумму с НДС, нужно выполнить 1 простое математическое действие, которое также будет зависеть от применяемого процента налога:

- где: ПЦ — продажная цена без налога.

- Для лучшего понимания, как считать НДС, лучше воспользоваться наглядными примерами.

АО «Три крокодила» реализует корм для животных в количестве 1 500 упаковок по цене 12 руб. за единицу. Указанная стоимость не включает налог. На фирму распространяется ставка 18%. Разберем, какова окончательная продажная стоимость всей партии и как считать НДС 18% к уплате.

- На начальном этапе рассчитываем чистую продажную стоимость:

1 500 × 12 = 18 000 руб.

- Далее нужно посчитать НДС от суммы:

18 000 × 18 / 100 = 3 240 руб.

- Определяем конечную сумму реализации:

18 000 + 3 240 = 21 240 руб.

- Можно заменить последние 2 действия одним и сразу получить сумму с налогом:

18 000 × 1,18 = 21 240 руб.

В счете-фактуре будут указаны следующие данные:

- сумма товаров без налога — 18 000 руб.;

- размер НДС — 3 240 руб.;

- итоговая сумма — 21 240 руб.

Пример 2

ООО «Сороконожка» реализует босоножки по цене с учетом налога 1 500 руб. за пару. Розничная сеть заказала для реализации 300 пар. Как правильно считать НДС от суммы реализованной обуви при 18%:

- Получаем общий объем реализации в рублях:

1 500 × 300 = 450 000 руб.

- Вспоминаем, как посчитать НДС от числа:

450 000 × 18 / 118 = 68 644,07 руб.

450 000 – 68 644,07 = 381 355,93 руб.

- Можно посчитать сумму без НДС без промежуточных действий:

450 000 / 1,18 = 381 355,93 руб.

В счете-фактуре укажем следующее:

- сумма реализации без НДС — 381 355,93 руб.;

- налог — 64 644,07 руб.;

- общая сумма продажи — 450 000 руб.

Прежде чем определится, как правильно считать НДС, нужно учесть 2 момента:

- размер применяемой налоговой ставки;

- вид стоимости, принимаемой для расчета, — с налогом или без.

После этого необходимо применить 1 из формул для вычислений в зависимости от значений приведенных параметров.

С сайта: https://buhnk.ru/nds/kak-pravilno-schitat-nds-formula-i-primer/

Безопасная доля вычета по НДС в 2017 году в Москве и регионах России

По общему правилу, если доля вычетов по НДС от суммы начисленного налога равна либо превышает 89% за период 12 месяцев, то это является одним из критериев риска назначения выездной налоговой проверки (Концепция системы планирования выездных налоговых проверок, утв. приказом ФНС России от 30.05.07 № ММ-3-06/333@).

Источник: http://buhvopros.com/poschitat-nds/

Формула расчета НДС

Внимание, изменилась ставка НДС с 18 до 20%. Формулу расчета НДС 20 процентов вы найдете в новой статье по ссылке: как рассчитать НДС 20%

Налог на добавленную стоимость – непрямой налог, которым облагается реализация товаров, работ и услуг. В Российской Федерации ставка на сегодняшний день составляет 18%. На некоторые виды существует льготная ставка в размере 10%.

Формула НДС довольно проста. Чтобы высчитать сумму налога, необходимо умножить стоимость товара на 0,18.

Как рассчитать НДС 18 от суммы

Правильный расчет ставки необходим, когда стоимость указана без НДС и нужно добавить показатель к итоговому значению. Также эта информация понадобится для внесения в налоговую декларацию.

Операция по вычислению проводится несколькими методами. Остановимся на каждом из них подробнее.

Самостоятельный расчет

- Чтобы самостоятельно определить показатель, необходимо воспользоваться следующей формулой:

- БдН х СтН / 100, где:

- БдН – налогооблагаемый товар или услуга;

- СтН – ставка налога для определенной категории.

- Ниже приведена формула с примером.

Пример № 1: ООО «Экватор» предоставило клиенту товар на сумму 7 500 руб. Ставка составляет 18%. Проведя математическую операцию, получаем: 7500 х 18 / 100 = 1 350 руб.

Видим типичное определение НДС сверху.

Теперь компания выставляет клиенту счет. В него будет включена основная стоимость и добавленный показатель.

Общая цена составит: 7 500 + 1 350 = 8 850 руб.

Онлайн-калькулятор

Позволяет автоматически рассчитать показатель и получить точные данные. Воспользоваться калькулятором НДС можно на странице сайта.

Сумма без НДС: НДС 18%: Сумма с НДС:0 ₽ 0 ₽ 0 ₽ Вычисление из общей суммы

Чтобы выделить НДС из общей цены, можно воспользоваться следующей формулой:

Итоговая стоимость х 18 /118, при условии, что ставка составляет 18 процентов.

Пример № 2: ООО «Эверест» оплачивает счет, выставленный компании за выполненные работы. Итоговая сумма к оплате составляет – 25 500 руб. К услугам, указанным в счете, применяется обычная ставка в размере 18%: 25 500 х 18 / 118 = 3 889 руб. 83 коп.

Рассчитанная сумма будет указана в декларации для налогового учета.

Быстрый расчет стоимости товара или услуги по коэффициенту

- Часто работники финансовой сферы используют специальные коэффициенты.

- Для наглядного разъяснения используем вводные данные из примера №1:

- 7 500 х 1,18 = 8 850 руб.

- Обратная операция будет выглядеть так (пример №2):

- 25 500 х 0,152542 = 3 889,82

Коэффициенты не являются истинным отображением смысла налога, но упрощают процесс его вычисления.

Число коэффициента может быть использовано исключительно при текущей ставке налога. Любое изменение в налоговом законодательстве делает показатели неактуальными.

Еще одним недостатком является некорректное округление чисел во втором десятке после запятой. Поэтому, приверженцы точных расчетов отдают предпочтение формулам, которые обеспечивают верный результат.

Источник: https://NdsKalkulyator.ru/formula-rascheta-nds/

- Определяем конечную сумму реализации: